ゴールドカードは還元率が高いうえに優待が豊富で、年会費以上の特典を受けることもできるお得なカードです。

しかしスペックが改悪されるケースもあり、実際に楽天ゴールドカードは2021年4月に獲得ポイントを引き下げる旨を発表して話題になりました。

2021年3月31日まで:

引用元:楽天ゴールドカード サービス改定のご案内-楽天カード

楽天ゴールドカードを利用して楽天市場でお買い物すると、ポイント+4倍

2021年4月1日以降:

楽天ゴールドカードを利用して楽天市場でお買い物すると、ポイント+2倍

スペックが改悪される原因として挙げられるのは、保有者が減少したことによる売上不足です。

経済産業省がキャッシュレス決済を促進している旨を受けて各カード会社は次々に新たなカードを発行しており、スペックの低いカードから乗り換えるユーザーが増加しています。

保有者が少ないカードを選ぶと今はスペックが高くても会員規約が改定されて今後改悪される可能性があることから、発行者数が多い人気のゴールドカードを選びましょう。

- ゴールドカードを発行するなら優待が豊富でポイント還元率が高い人気のカードが最適

- 余計な出費を増やしたくない人は年会費無料で利用できるゴールドカードがおすすめ

- JCBゴールドは初年度無料で旅行保険が充実しているから旅行好きな人に最適

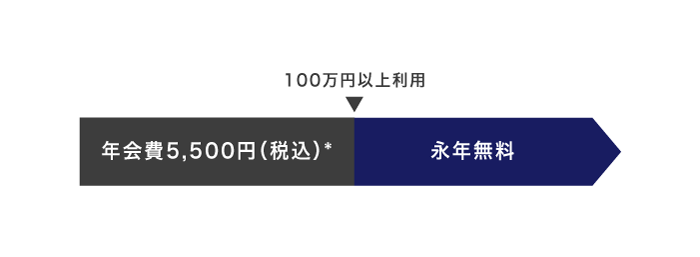

- 三井住友カード ゴールド(NL)は年間100万円以上の利用で翌年から年会費が永年無料になる

年代別の人気ランキングでそれぞれ1位を獲得した、おすすめのゴールドカードは以下のとおりです。

| おすすめの ゴールドカード |

三井住友カード ゴールド(NL) | 楽天プレミアムカード | JCBゴールド | JALカード CLUB-Aゴールドカード |

|---|---|---|---|---|

|

|

|

|

|

| 年代別の 人気ランキング |

20代で1位 | 30代で1位 | 40代で1位 | 50代で1位 |

| 特徴 |

|

|

|

|

それぞれ年会費や還元率は異なることから、比較したうえであなたに最適なゴールドカードを選びましょう。

注釈

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。(バナー内記載要)

※通常のポイントを含みます。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※年間100万円のご利用で翌年以降の年会費永年無料

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

目次

- 1 ゴールドカードのおすすめランキング【2024年4月】優待や還元率を徹底比較

- 1.1 JCBゴールドは初年度無料で1億円の海外旅行傷害保険が付帯している

- 1.2 三井住友カード ゴールド(NL)は年間100万円の利用で年会費が永年無料

- 1.3 ライフカードゴールドはL-Mallを利用するとポイントが最大25倍もらえる

- 1.4 dカード GOLDはお買い物あんしん保険で年間300万円まで補償してもらえる

- 1.5 JALカード CLUB-Aゴールドカードはフライトでボーナスマイルがもらえる

- 1.6 楽天プレミアムカードはライフスタイルに合わせて優待コースを選べる

- 1.7 アメリカン・エキスプレス・ゴールド・カードはレストランやホテルの優待が豊富

- 1.8 三井住友カード ゴールドは5万円以上利用すると追加でポイントがもらえる

- 1.9 ANAアメリカン・エキスプレス・ゴールド・カードはマイルを効率よく貯められる

- 1.10 セゾンローズゴールド・アメリカン・エキスプレス・カードは月額980円で利用できる

- 1.11 セゾンゴールド・アメリカン・エキスプレス・カードは高級ホテルで優待を受けられる

- 1.12 ビューゴールドプラスカードはSuicaのチャージでボーナスポイントが貯まる

- 1.13 au PAY ゴールドカードはau PAY マーケットで買い物すると最大18.0%還元される

- 1.14 三菱UFJカード ゴールドプレステージはレストランで一人分のコースが無料

- 1.15 ダイナースクラブカードは利用可能枠の制限をなしにできる

- 1.16 SAISON GOLD Premiumなら年間100万円以上の利用で5.0%のポイント還元を狙える

- 1.17 PayPayカード ゴールドなら店舗の利用でも最大1.5%のポイント還元が可能

- 1.18 エムアイカード プラス ゴールドは毎年4,200円分のクーポンが付与される

- 1.19 JQ CARDセゾンGOLDはコンビニやサブスクの動画視聴でポイントが5倍

- 1.20 JCB GOLD EXTAGEは年会費3,300円で利用できる20代限定のお得なゴールドカード

- 1.21 エポスゴールドカードは家族の紹介で発行すると年会費が永年無料になる

- 1.22 イオンゴールドカードはインビデーションを受けると無料で発行できる

- 2 ゴールドカードの選び方!20代は年会費が安価でお得なカードがおすすめ

- 2.1 30代は追加カードが無料のブランドを選ぶと生活の変化に対応できる

- 2.2 40代はビジネスシーンでも利用できるステータス性の高いカードが最適

- 2.3 時間やお金に余裕がある50代は優待で趣味を楽しめるブランドを選ぼう

- 2.4 100万円〜1,000万円まで年収ごとに発行できるカードを紹介

- 2.5 審査が不安なら審査難易度が低い流通系のゴールドカードを発行しよう

- 2.6 ステータスを重視するならアメックスやダイナースクラブが最適

- 2.7 アップグレードを狙うならインビテーションが受けられる1枚を選ぼう

- 2.8 条件を満たすと年会費無料になるカードなら出費を抑えて利用できる

- 2.9 還元率が高いカードを選ぶとポイントをお得に貯められる

- 2.10 ショッピング保険が付帯しているカードなら商品が破損しても補償される

- 2.11 海外によく行く人は旅行傷害保険が充実している1枚を選ぼう

- 3 ゴールドカードを発行するメリットはない?やめた理由を徹底調査

- 4 ゴールドカードのよくある質問を初めて発行する人向けに解説

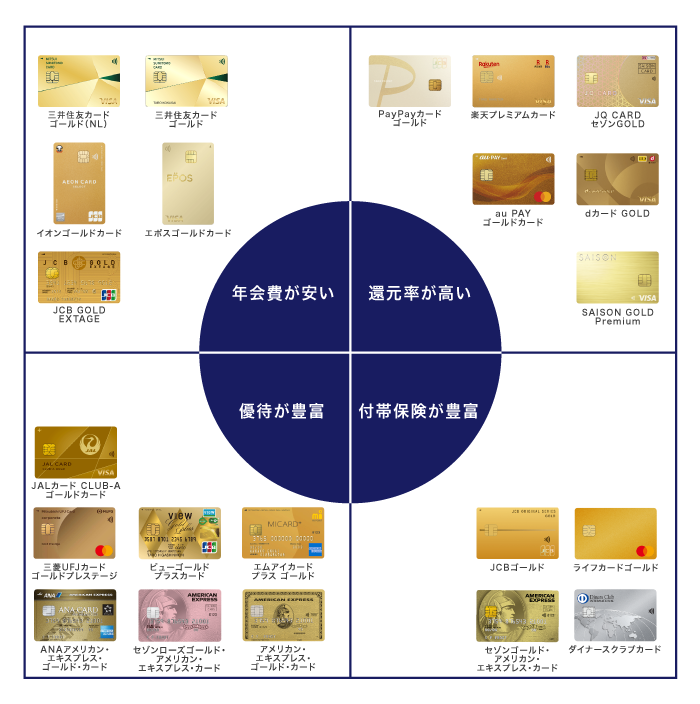

ゴールドカードのおすすめランキング【2024年4月】優待や還元率を徹底比較

ゴールドカードは優待が豊富なうえに還元率が高いので、クレジットカードをお得に利用したい人に最適です。

ゴールドカードは審査が厳しいと思っている人も多いかもしれませんが、定期的な収入を得ている人なら発行できる可能性が十分にあります。

実際にゴールドカードを所有している200人を対象にアンケートで年収額を調査したところ、35.8%の人が年収300万円以下であると回答しました。

年会費は10,000円前後であるケースがほとんどなので、収入が低い20代でも負担なく使い続けられるのが嬉しいポイントです。

ただし、審査に通りやすくて年会費が安いゴールドカードでもスペックが一般カードと一緒なら発行する意味がありません。

年会費で損をしないためにも、還元率が高くて優待が豊富なクレジットカードを選択するのがおすすめです。

専門家監修のもと、ゴールカードのおすすめランキングで還元率や優待を比較しましたので参考にしてください。

| ゴールドカード | JCBゴールド | 三井住友カード ゴールド(NL) |

ライフカードゴールド | dカード GOLD | JALカード CLUB-A ゴールドカード |

楽天プレミアムカード | アメリカン・エキスプレス・ ゴールド・カード |

三井住友カード ゴールド |

ANAアメリカン・エキスプレス・ ゴールド・カード |

セゾンローズゴールド・ アメリカン・ エキスプレス・カード |

セゾンゴールド・アメリカン・ エキスプレス・カード |

ビューゴールド プラスカード |

au PAYゴールドカード | 三菱UFJカード ゴールドプレステージ |

ダイナースクラブカード | SAISON GOLD Premium | PayPayカード ゴールド | エムアイカード プラス ゴールド |

JQ CARDセゾンGOLD | JCB GOLD EXTAGE | エポスゴールドカード | イオンゴールドカード |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| ポイント還元率 | 0.5〜5.0%* | 0.5〜7%* | 0.5〜1.5% | 1.0〜10.0% | 1.0〜2.0% | 1.0〜5.0% | 0.5〜1.0% | 0.5〜7.0%* | 0.5〜1.0% | 1.0〜3.0% | 0.75〜1.0% | 0.5〜10.0% | 1.0〜11.0% | 0.4% | 0.4〜1.0% | 0.5〜5.5% | 1.0〜10.0% | 1.0〜10.0% | 0.5〜2.0% | 0.75~5.25% (条件あり)* |

0.5〜1.5% | 0.5〜1.0% |

| 年会費 | 初年度無料* 通常11,000円(税込) |

5,500円(税込)* | 11,000円(税込) | 11,000円(税込) | 17,600円(税込) | 11,000円(税込) | 31,900円(税込) | 11,000円(税込) | 34,100円(税込) | 月額980円(税込) | 初年度無料 通常11,000円(税込) |

11,000円(税込) | 11,000円(税込) | 初年度無料 通常11,000円(税込) |

24,200円(税込) | 11,000円(税込) | 11,000円(税込) | 11,000円(税込) | 11,000円(税込) | 初年度無料 3,300円(税込) |

5,000円(税込) | 年会費無料 |

| 対象年齢 | 20歳以上 | 満18歳以上 | 23歳以上 | 満20歳以上 | 20歳以上 | 18歳以上 | 20歳以上 | 満30歳以上 | 満20歳以上 | 18歳以上 | 20歳以上 | 満20歳以上 | 満20歳以上 | 20歳以上 | 27歳以上 | 18歳以上 | 18歳以上 | 18歳以上 | 18歳以上 | 20歳以上29歳以下 | 20歳以上 | ー |

| 国際ブランド | ||||||||||||||||||||||

| 優待や特典 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| キャンペーン | 最大30,000円相当もらえる | 最大7,000円分もらえる* | 最大15,000円キャッシュバック | 最大5,000ポイントもらえる* | 最大32,000マイルもらえる | 最大5,000ポイントもらえる | 最大30,000ポイントもらえる | ー | 最大80,000ポイントもらえる | 最大10,000円分もらえる | 最大8,000円相当もらえる | 最大24,000円相当もらえる | 最大20,000ポイントもらえる | 最大15,000円分もらえる | 最大10万円キャッシュバック | 最大11,000円相当もらえる | ー | ー | ー | ー | ー | ー |

| 詳細 | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー |

当サイトのランキングは、対象の公式ホームページに掲載されている情報を基準とし、利用経験者へのアンケート調査や政府による統計データなどを包括して順位を付けています。

なかでもJCBゴールドは初年度無料で利用できるうえに、対象のコンビニで最大5%のポイント還元を受けられるおすすめのクレジットカードです。*

注釈

※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合

※オンラインで入会申し込みの場合は初年度年会費無料。

※20〜29歳は最大21,000ポイントもらえる

※dポイント(期間・用途限定)

※30歳以上は2023年3月31日、20〜29歳は2023年5月31日まで

※(条件あり)は「Myチェック等の事前登録が必要という条件」となります。

三井住友カード ゴールド(NL)の注釈

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。

※通常のポイントを含みます。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※キャンペーン期間:2024年4月22日~2024年6月30日

※カード原板タッチは対象外

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※年間100万円のご利用で翌年以降の年会費永年無料

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

JCBゴールドは初年度無料で1億円の海外旅行傷害保険が付帯している

| 還元率 | 0.5〜5.0%* | 年会費 | 初年度無料* 通常11,000円(税込) |

|---|---|---|---|

| 対象年齢 | 20歳以上 | 追加カード |

|

| 海外旅行傷害保険 | 最高1億円(利用付帯) | 国内旅行傷害保険 | 最高5,000万円(利用付帯) |

| ショッピング保険 | 年間最高500万円(海外国内) | 空港ラウンジ | 国内外48ヶ所 |

| 国際ブランド | 電子マネー |

JCBゴールドは通常11,000円の年会費が初年度無料で利用できるうえに、旅行保険が充実しているゴールドカードです。*

特に海外旅行傷害保険の補償内容が充実しており、旅行中に病気や怪我で医療機関を利用した際に最高1億円も補償してもらえる利点があります。

国内でも最高5,000万円まで補償してもらえることから、万が一に備えたい人に最適です。

他にもJCBゴールドを2年連続で100万円以上利用すると、JCBゴールド ザ・プレミアやJCBザ・クラスなどのハイステータスカードへ招待してもらえます。

招待を受けられる旨についてはJCBの公式サイトでも記載されており、条件も明記されていることから達成すればハイステータスカードを発行できます。

・会員専用WEBサービス「MyJCB」にメールアドレスのご登録があること

引用元:JCBゴールド-JCBカード

・JCBゴールドのショッピングご利用合計金額(集計期間:12月16日~翌年12月15日)が2年連続で100万円(税込)以上の方

どちらもステータス性が高いカードなので、周りと差をつけたい人はJCBゴールドを利用して発行を目指すのもひとつの手段です。

- 300万円以上の利用でOkiDokiポイントが最大60倍

- 航空便の遅延や欠便で生じた滞在費が補償される

- ラウンジ・キーがUS32ドルで入会可能

- スターバックスやセブン-イレブンでポイントが最大10倍

- 家族会員が1人まで年会費無料

JCBゴールドの入会キャンペーン

JCBゴールドは2021年12月にリニューアルしており、記念として高額の特典が受け取れるキャンペーンを開催しています。

現在開催されているキャンペーンを利用すると、最大30,000円相当の特典を受け取れるのは魅力です。

2024年3月31日まで開催されていますので、内容が豪華なうちに申し込んでおくのがよいでしょう。

注釈

※オンラインで入会申し込みの場合は初年度年会費無料。

※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合

© 2023 iTunes K.K. All rights reserved.Apple、Appleのロゴマークは、米国および他の国々で登録されたApple Inc.の商標です。本書に記載されているその他のすべてのマークは、Apple Inc.が所有しているか、各社の商標である場合があります。

三井住友カード ゴールド(NL)は年間100万円の利用で年会費が永年無料

| ポイント還元率 | 0.5〜7%* | 年会費 | 5,500円(税込)* |

|---|---|---|---|

| 対象年齢 | 満18歳以上 | 追加カード |

|

| 海外旅行傷害保険 | 最高2,000万円※利用付帯 | 国内旅行傷害保険 | 最高2,000万円 |

| ショッピング保険 | 年間300万円 | 空港ラウンジ | 国内外35ヶ所 |

| 国際ブランド | 電子マネー |

三井住友カード ゴールド(NL)は年会費が税込5,500円で利用できるうえ、年間の利用累計金額が100万円を超えると翌年以降は永年無料になるお得なカードです。*

100万円程度なら月に84,000円以上利用するだけで超えられるため、家賃や携帯料金などをカード引き落としに設定すれば簡単に条件を達成できます。

さらに年間100万円以上利用すれば、カードの利用金額に応じた通常のポイント還元に加えて追加で10,000ポイントが付与されるのも魅力です。

毎年、本会員のカードご加入月の11ヵ月後末までをご利用の対象期間として、100万円のご利用で10,000ポイントを付与します。

引用元:特典の詳細およびご注意事項-クレジットカードの三井住友VISAカード

三井住友カード ゴールド(NL)の年会費は税込5,500円なので、カードの利用金額を増やすだけで合計15,500円相当得します。*

年会費5,500円(税込)*+追加の10,000ポイント=15,500円

使うほどポイントが貯まる三井住友カード ゴールド(NL)は、クレジットカードを普段から利用したい人に最適なゴールドカードです。

- 最短10秒でデジタルカードを発行可能*

- 国内外35カ所の空港ラウンジが無料

- 対象のコンビニや飲食店などでスマホのタッチ決済をすると最大7%ポイント還元*

- ポイントUPモールの利用でポイントが+0.5~9.5%還元*

三井住友カード ゴールド(NL)の入会キャンペーン

今なら三井住友カード ゴールド(NL)を発行後にスマホのタッチ決済を3回利用すると、最大7,000円分がもらえるキャンペーンが開催されています。*

キャンペーンの条件を達成するとポイントがもらえるのが特徴で、簡単に特典を受け取れます。

ポイントをさらに獲得できる機会ですので、お得にクレジットカードを利用したい人は三井住友カード ゴールド(NL)の利用を検討してみてはいかがでしょうか。

注釈

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。

※通常のポイントを含みます。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※即時発行ができない場合があります。

※キャンペーン期間:2024年4月22日~2024年6月30日

※カード原板タッチは対象外

※期間限定ポイント(6か月)

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※2024年3月現在

※年間100万円のご利用で翌年以降の年会費永年無料

※ポイント還元率は予告なく変更となる場合がございます。

ライフカードゴールドはL-Mallを利用するとポイントが最大25倍もらえる

| 還元率 | 0.5〜1.5% | 年会費 | 11,000円(税込) |

|---|---|---|---|

| 対象年齢 | 23歳以上 | 追加カード |

|

| 海外旅行傷害保険 | 最高1億円 | 国内旅行傷害保険 | 最高1億円 |

| ショッピング保険 | 年間200万円 | 空港ラウンジ | 国内外38ヶ所 |

| 国際ブランド | 電子マネー |

ライフカードゴールドはネットショッピング時にL-Mallを経由して買い物をすると、ポイントが最大25倍になる利点があります。

L-Mallはライフカード会員専用のネットショッピングモールで、楽天市場やYahoo!ショッピングなど有名な通販サイトが約500店舗も掲載されています。

利用手数料は無料で、会員登録やメールマガジンの配信設定など面倒な手続きなしで利用できるのが嬉しいポイントです。

他にもライフカードゴールドは、運転中にタイヤがパンクしたりバッテリーが上がったりした際に無料でロードサービスを利用できます。

20kmまでならレッカーサービスも無料で、万が一車が自力走行不能に陥っても対応を任せられます。

- 国内外38ヶ所の空港ラウンジが無料

- シートベルト着用中の事故で最高200万円補償

- 誕生月はポイントが3倍

- LIFE DESKで海外旅行中の店舗予約が完了

ライフカードゴールドの入会キャンペーン

ライフカードゴールドは新規入会後にカードを利用すると、最大15,000円もキャッシュバックしてもらえます。

アプリにログインや6万円以上の利用など簡単に達成できる条件を達成するだけで、キャッシュバックが適用されるのは嬉しいポイントです。

さらにApple PayやGoogle Payの利用でもキャッシュバックの対象になるので、カードの支払い金額を抑えたいのなら発行するのがよいでしょう。

dカード GOLDはお買い物あんしん保険で年間300万円まで補償してもらえる

| 還元率 | 1.0〜10.0% | 年会費 | 11,000円(税込) |

|---|---|---|---|

| 対象年齢 | 満20歳以上 | 追加カード |

|

| 海外旅行傷害保険 | 最高1億円 | 国内旅行傷害保険 | 最高5,000万円 |

| ショッピング保険 | 年間300万円 | 空港ラウンジ | 国内外39ヶ所 |

| 国際ブランド | 電子マネー |

dカード GOLDはお買い物あんしん保険が付帯しており、万が一の際に年間300万円まで補償してもらえる利点があります。

お買い物あんしん保険とは、商品を紛失したり偶然の事故で破損したりした場合に商品の代金を補償してもらえる保険のことです。

商品の購入代金から3,000円の自己負担額を差し引いた金額を補償してもらえるので、高額の商品でも破損を心配せずに購入できます。

例えば30万円のバッグをdカード GOLDで購入して1ヶ月後に盗難にあった場合、自己負担額3,000円を差し引いた297,000円を受け取ることが可能です。

さらに対象となるのは購入してから90日以内なので、商品を使用していても補償してもらえます。

お買い物あんしん保険が付帯しているdカード GOLDなら、盗難や破損を心配することなくショッピングを楽しめるでしょう。

- ドコモの携帯料金やドコモ光の支払いで最大10%還元

- ドコモでんき Greenで最大10%還元

- dカード ポイントモールを経由とポイントが最大10.5倍

- スマホを購入してから3年間は修理代金を最大10万円補償

- dカード特約店で買い物をするとポイント還元率が最大4%

dカード GOLDの入会キャンペーン

dカード GOLDは、入会キャンペーンに参加すると合計で最大5,000ポイントもらえます。*

dカード GOLDの年会費は11,000円なので、キャンペーン特典を受け取れば実質半額で利用できます。

さらに受け取ったポイントはドコモの携帯料金にも充当でき、1ヶ月分の利用料金をお得にすることも可能です。

注釈

※dポイント(期間・用途限定)

JALカード CLUB-Aゴールドカードはフライトでボーナスマイルがもらえる

| 還元率 | 1.0〜2.0% | 年会費 | 17,600円(税込) |

|---|---|---|---|

| 対象年齢 | 20歳以上 | 追加カード |

|

| 海外旅行傷害保険 | 最高1億円 | 国内旅行傷害保険 | 最高5,000万円 |

| ショッピング保険 | 年間500万円 | 空港ラウンジ | 国内外29ヶ所 |

| 国際ブランド | 電子マネー |

JALカード CLUB-Aゴールドカードは航空会社のJALと提携しているカードで、グループ便に搭乗すると追加でボーナスマイルがもらえます。

JALカード CLUB-Aゴールドカードで付与してもらえるボーナスマイルは、以下のとおりです。

- 入会後に初めて搭乗すると最大5,000マイル

- 1年間で初めて搭乗すると最大2,000マイル

- 搭乗ごとにフライトマイルが25%追加される

通常はフライトマイルのみ付与されるので、JALカード CLUB-Aゴールドカードを利用して搭乗するだけでマイルを追加してもらえるのは利点になります。

さらにJALカード CLUB-Aゴールドカードはショッピングマイルが2倍貯まるショッピングマイル・プレミアムに自動入会され、100円利用するごとに1マイル獲得できます。

フライトだけではなく、普段の買い物や支払いでもマイルを貯められるので、効率よく貯めたい人は検討するのもひとつの手段です。

- 家族カードは年会費が半額

- JALカードゴルファー保険でプレー中の事故を最高1億円まで補償してもらえる

- 海外でパスポートを紛失するとお見舞金がもらえる

- 外貨両替時にレートを割引してもらえる

- JALビジネスクラス・チェックインカウンターを利用できる

JALカード CLUB-Aゴールドカードの入会キャンペーン

JALカード CLUB-Aゴールドカードは入会月の2ヶ月後までに利用したうえで、1回以上タッチ決済で支払うと最大24,000マイルがもらえます。

さらにVisaのタッチ決済を利用すると追加で最大2,000マイルがもらえ、合計で26,000マイルも獲得することが可能です。

マイルを大量に獲得できる機会は少ないので、特典航空券をすぐに入手したい人はJALカード CLUB-Aゴールドカードを発行してみてはいかがでしょうか。

楽天プレミアムカードはライフスタイルに合わせて優待コースを選べる

| 還元率 | 1.0〜5.0% | 年会費 | 11,000円(税込) |

|---|---|---|---|

| 対象年齢 | 18歳以上 | 追加カード |

|

| 海外旅行傷害保険 | 最高5,000万円 | 国内旅行傷害保険 | 最高5,000万円 |

| ショッピング保険 | 年間300万円 | 空港ラウンジ | 国内外1,300ヶ所以上 |

| 国際ブランド | 電子マネー |

楽天プレミアムカードは、3つの優待コースから自分のライフスタイルに合わせて選べます。

選べる3つの優待コースとそれぞれの内容をまとめた結果は、以下のとおりです。

※コース名のタブをクリックすると、詳しい内容を確認できます。

- 毎週火曜日と木曜日に楽天市場で買い物をするとポイントが6倍

- 誕生月なら7倍のポイントを獲得できる

参考元:楽天プレミアムカード-楽天カード

例えば通販サイトをよく利用する人は楽天市場コースを選ぶと、火曜日と木曜日に6倍もポイントを獲得できます。

優待コースは半年ごとに選び直せるので、自分のライフスタイルに合わせてその都度変更できる利点もあります。

楽天プレミアムカードの入会キャンペーン

楽天プレミアムカードの入会キャンペーンは、カードを発行するだけで2,000ポイントを受け取れる仕組みです。

さらに楽天プレミアムカードを発行してから翌々月の25日までに1度でもカード決済すれば、追加で3,000ポイントもらえます。

どちらも条件達成のハードルが低いので、簡単にポイントを獲得したい人に最適です。

アメリカン・エキスプレス・ゴールド・カードはレストランやホテルの優待が豊富

| 還元率 | 0.5〜1.0% | 年会費 | 31,900円(税込) |

|---|---|---|---|

| 対象年齢 | 20歳以上 | 追加カード |

|

| 海外旅行傷害保険 | 最高1億円 | 国内旅行傷害保険 | 最高5,000万円 |

| ショッピング保険 | 年間500万円 | 空港ラウンジ | 国内外50ヶ所 |

| 国際ブランド | 電子マネー |

アメリカン・エキスプレス・ゴールド・カードは、ゴールドカードのなかでも優待が豊富な1枚です。

例えばゴールドダイニング by 招待日和を利用すると、国内外にある約200店舗のレストランで1人分のコース料金が無料になります。

他にもカードを継続すると国内の提携ホテルで15,000円分のクーポンがもらえたり、スターバックスのドリンクチケット3,000円分がもらえたりと豊富な優待を受けられます。

アメリカン・エキスプレス・ゴールド・カードは他社に比べて年会費が高額ですが、支払った金額以上の優待を受けられるため発行して損はない1枚です。

- 返品不可の商品を最大3万円まで補償

- スマホの修理代金を最大5万円まで補償

- プライオリティ・パスの年会費が無料

- 海外旅行時にスーツケースが1つ配送料無料

- HIS アメリカン・エキスプレス・トラベル・デスクなら電話一本で旅行の手配が完了

アメリカン・エキスプレス・ゴールド・カードの基本情報

アメリカン・エキスプレス・ゴールド・カードの入会キャンペーンは、利用するだけで年会費以上のポイントがもらえる仕組みになっています。

3ヶ月以内に累計利用金額が30万円を超えると20,000ポイントがもらえるため、条件を達成して特典を受け取る価値は十分にあります。

ポイントを貯めつつ、クレジットカードの優待で非日常な体験をしたい人は、アメリカン・エキスプレス・ゴールド・カードの利用を検討してみてはいかがでしょうか。

注釈

※ポイントの換算対象となる決済はプリンスホテルズ&リゾーツ対象加盟店での宿泊料・ゴルフプレー料・スキーリフト料の現地フロント対面決済のみ

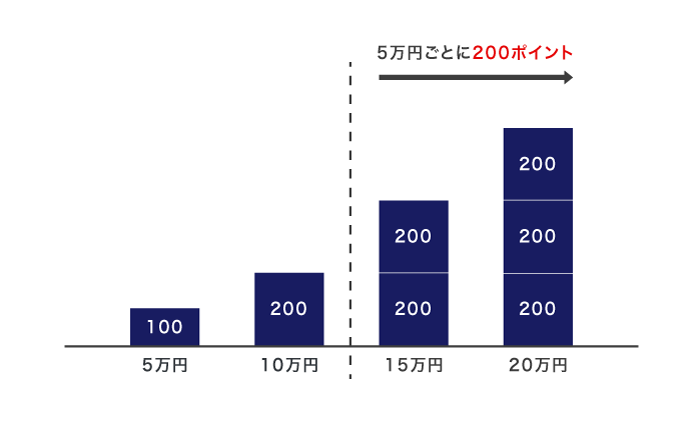

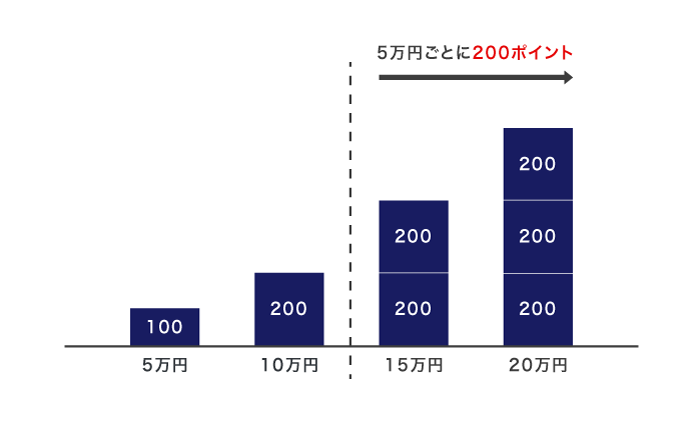

三井住友カード ゴールドは5万円以上利用すると追加でポイントがもらえる

| 還元率 | 0.5〜7.0%* | 年会費 | 11,000円(税込) |

|---|---|---|---|

| 対象年齢 | 満30歳以上 | 追加カード |

|

| 海外旅行傷害保険 | 最高5,000万円 | 国内旅行傷害保険 | 最高5,000万円 |

| ショッピング保険 | 年間300万円 | 空港ラウンジ | 国内外35ヶ所 |

| 国際ブランド | 電子マネー |

三井住友カード ゴールドは、月間の利用金額が5万円を超えると追加でポイントをもらえるのが特徴です。

5万円で100ポイント、10万円で200ポイントと利用金額に応じて獲得ポイントが増えていき、使うほどお得になります。

家賃や光熱費などの引き落とし先に三井住友カード ゴールドを設定しておくと、生活費を支払うだけでポイントを貯められます。

効率よくポイントを貯められる三井住友カード ゴールドは、メインカードに最適な1枚です。

- 医師への電話相談が24時間365日いつでも無料

- ポイントUPモールの利用で+0.5~9.5%還元

- ココイコ!へエントリー後にカードを利用で+1%

- Relux(リラックス)で予約すると7%割引

三井住友カード ゴールドの入会キャンペーン

三井住友カード ゴールドは、残念ながら現在キャンペーンを開催していません。

入会キャンペーンでポイント獲得したいなら、上記で紹介した三井住友カード ゴールド(NL)の利用を検討するのもひとつの手段です。

三井住友カード ゴールド(NL)なら入会キャンペーンで最大7,000円分のポイントがもらえるうえ、年間100万円以上の利用で翌年以降の年会費を永年無料にしてもらえます。

注釈

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。

※通常のポイントを含みます。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※キャンペーン期間:12月21日(木)〜

※カード原板タッチは対象外

※期間限定ポイント(6か月)

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

ANAアメリカン・エキスプレス・ゴールド・カードはマイルを効率よく貯められる

| 還元率 | 1.0〜3.0% | 年会費 | 34,100円(税込) |

|---|---|---|---|

| 対象年齢 | 満20歳以上 | 追加カード |

|

| 海外旅行傷害保険 | 最高1億円 | 国内旅行傷害保険 | 最高5,000万円 |

| ショッピング保険 | 年間500万円 | 空港ラウンジ | 国内外29ヶ所 |

| 国際ブランド | 電子マネー |

ANAアメリカン・エキスプレス・ゴールド・カードは大手航空会社のANAと提携しているゴールドカードで、効率よくマイルを貯められるのが魅力です。

例えばセブン-イレブンや高島屋などのANAカードマイルプラス加盟店でカード決済をすると、クレジットカードのポイント還元に加え、100円につき1マイルが貯まります。

飛行機に搭乗する機会が多い人は、ANAグループ便を利用すると区間基本マイレージ×クラス・運賃倍率×25%のボーナスマイルがもらえる利点もあります。

さらにANAアメリカン・エキスプレス・ゴールド・カードを継続して利用すると、毎年2,000マイルがプレゼントとして付与されるため、使うほどマイルが貯まる仕組みです。

貯まったマイルは特典航空券や座席のアップグレード、ANA SKYコインなどに交換でき、お得に旅行を楽しめます。

普段から飛行機を利用している人は、マイルが貯まりやすいANAアメリカン・エキスプレス・ゴールド・カードを発行するのが最適です。

- 年間300万円以上の利用でANA SKY コインが10,000コインもらえる

- 空港内や機内での買い物が最大10%オフ

- スマホの修理代金が最大3万円まで補償

- 国内外29カ所の空港ラウンジが同伴者1人まで無料

- 海外旅行からの帰国時にスーツケース1個が配送料無料

ANAアメリカン・エキスプレス・ゴールド・カードの入会キャンペーン

ANAアメリカン・エキスプレス・ゴールド・カードは、入会するだけで2,000マイルを受け取れます。

さらにカードを利用すると最大80,000ポイントも付与されることから、お得にポイントを貯めたい人に最適です。

入会でマイルとポイントの両方をもらえるお得なゴールドカードは、ANAアメリカン・エキスプレス・ゴールド・カードのみといっても過言ではないでしょう。

セゾンローズゴールド・アメリカン・エキスプレス・カードは月額980円で利用できる

| 還元率 | 0.5〜1.0% | 年会費 | 月額980円(税込) |

|---|---|---|---|

| 対象年齢 | 18歳以上 | 追加カード |

|

| 海外旅行傷害保険 | ー | 国内旅行傷害保険 | ー |

| ショッピング保険 | ー | 空港ラウンジ | ー |

| 国際ブランド | 電子マネー |

セゾンローズゴールド・アメリカン・エキスプレス・カードは、国内で初めて導入された月会費制のゴールドカードで、月額980円で利用できます。

月会費制だからといって年会費制のゴールドカードにスペックが劣ることはなく、他社よりも受けられる優待の種類が多いのが特徴です。

例えばカードを1万円利用するごとにスタンプが貯まり、スタンプ数に応じて一流ホテルのお食事券やグルメWEBカタログなどのプレゼントを受け取れます。

ゲーム感覚でスタンプを集められるので、より一層買い物を楽しめるのが利点になります。

他にも美容や健康に関する優待が充実していることから、自分磨きを頑張っている人にも最適な1枚です。

- スターバックスのドリンクチケットが毎月1回もらえる

- 香水やファッションレンタルなどの定期便が優待価格で利用可能

- 会員限定のマネースクールに参加可能

- 専用サイトから購入するとReFaの対象商品が最大40%割引

- 国内で利用できるモバイルWi-Fiのレンタル料金が10%割引

セゾンローズゴールド・アメリカン・エキスプレス・カードの入会キャンペーン

セゾンローズゴールド・アメリカン・エキスプレス・カードの入会キャンペーンは、カードを利用するだけで最大10,000円分のポイントがもらえるのが利点です。

ポイントをもらうために必要な利用金額は4万円なので、買い物や支払いにカードを利用すれば誰でもキャンペーン特典を受け取れます。

優待を受けつつ、お得にポイントを貯めたい人はセゾンローズゴールド・アメリカン・エキスプレス・カードを利用するのもひとつの手段です。

セゾンゴールド・アメリカン・エキスプレス・カードは高級ホテルで優待を受けられる

| 還元率 | 0.75〜1.0% | 年会費 | 初年度無料 通常11,000円(税込) |

|---|---|---|---|

| 対象年齢 | 20歳以上 | 追加カード |

|

| 海外旅行傷害保険 | 最高1億円 | 国内旅行傷害保険 | 最高5,000万円 |

| ショッピング保険 | 年間200万円 | 空港ラウンジ | 国内外42ヶ所 |

| 国際ブランド | 電子マネー |

セゾンゴールド・アメリカン・エキスプレス・カードは、高級ホテルの優待が豊富なゴールドカードです。

オンライン旅行代理店のExpediaと提携しており、ザ・リッツ・カールトン ホテルやコンラッド・ホテルなどの高級ホテルで宿泊費を8%割引してもらえます。

さらにマンダリン オリエンタル 東京では50,000円利用するごとに、4,000円のキャッシュバックを受け取れる利点があります。

キャッシュバックの限度額は80,000円なので、超えない限り何度でもキャッシュバックを受けられるのは嬉しいポイントです。

高級ホテルに優待価格で泊まりたい人は、セゾンゴールド・アメリカン・エキスプレス・カードを発行しておけば間違いありません。

- 海外で利用するとポイントが2倍

- セゾンポイントモールの利用でポイントが最大30倍

- SAISON MILE CLUB<JALコース>なら1,000円につき10マイル貯まる

- プライオリティ・パスのプレステージが年11,000円で利用可能

- 世界145ヵ国で利用できるハーツレンタカーが最大20%割引

セゾンゴールド・アメリカン・エキスプレス・カードの入会キャンペーン

セゾンゴールド・アメリカン・エキスプレス・カードが開催している入会キャンペーンで、最大8,000円相当のポイントを受け取れます。

ポイントを受け取るための条件はカードを発行してから翌々月までに50,000円以上利用するだけなので、誰でも簡単に達成できます。

簡単にポイントを貯めたい人は、セゾンゴールド・アメリカン・エキスプレス・カードの入会キャンペーンを利用してみるのもひとつの手段です。

ビューゴールドプラスカードはSuicaのチャージでボーナスポイントが貯まる

| 還元率 | 0.5〜10.0% | 年会費 | 11,000円(税込) |

|---|---|---|---|

| 対象年齢 | 満20歳以上 | 追加カード |

|

| 海外旅行傷害保険 | 最高5,000万円 | 国内旅行傷害保険 | 最高5,000万円 |

| ショッピング保険 | 年間300万円 | 空港ラウンジ | 国内外48ヶ所 |

| 国際ブランド | 電子マネー |

ビューゴールドプラスカードはJR東日本が発行しているゴールドカードで、電車を利用する人向けの優待が豊富です。

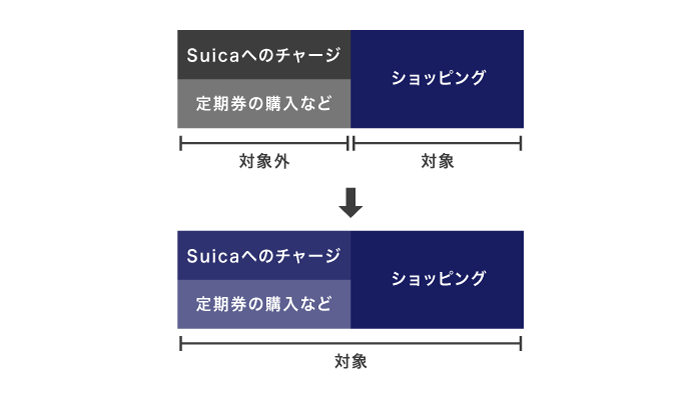

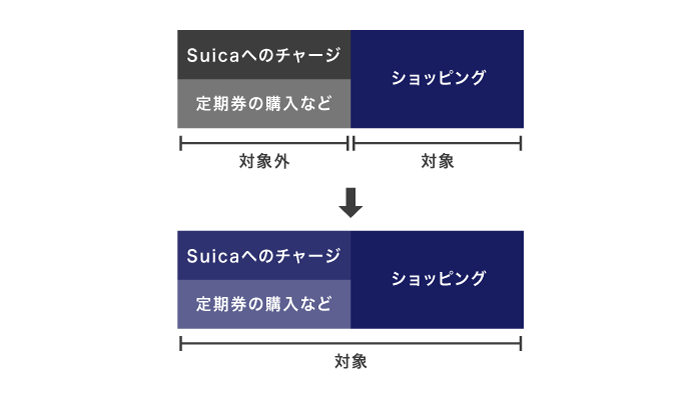

2022年3月1日にリニューアルが実施され、さらにお得な優待を受けられるようになりました。

例えば定期券やきっぷの購入、Suicaのチャージを含めたカードの年間利用金額が150万円を超えると、最大12,000円分のボーナスポイントがもらえます。

今まではボーナスポイントをもらうための年間利用金額にSuicaのチャージや電車賃が含まれず、ショッピングや固定費のみで150万円を超える必要がありました。

しかし今後は含まれるため、通勤するだけで効率よくポイントを貯められます。

普段から電車を利用している人なら、発行しておいて損はないゴールドカードです。

- 年間利用金額に応じてボーナスポイントがもらえる

- 駅ビルでカードを提示すると100円につき1ポイント貯まる

- JRE MALLで買い物をするとポイント還元が最大3.5%

- Suicaの定期券としてもカードを利用できる

- ビューゴールドラウンジが無料

ビューゴールドプラスカードの入会キャンペーン

ビューゴールドプラスカードが開催しているキャンペーンは全部で5種類あり、すべてに参加すると合計で24,000ポイントも受け取れます。

国際ブランドをJCBにすると入会するだけでも7,000ポイントもらえることから、こだわりがない人はJCBを選択するのが最適です。

さらにビューゴールドプラスカードで定期券を購入すると抽選で30人に50,000ポイントがプレゼントされるので、電車通勤の人は忘れずに参加しましょう。

au PAY ゴールドカードはau PAY マーケットで買い物すると最大18.0%還元される

| 還元率 | 1.0〜11.0% | 年会費 | 11,000円(税込) |

|---|---|---|---|

| 対象年齢 | 満20歳以上 | 追加カード |

|

| 海外旅行傷害保険 | 最高5,000万円 | 国内旅行傷害保険 | 最高5,000万円 |

| ショッピング保険 | 年間300万円 | 空港ラウンジ | 国内外48ヶ所 |

| 国際ブランド | 電子マネー |

au PAY ゴールドカードは、KDDIグループが提供するau PAY マーケットで買い物をすると最大18.0%のポイント還元を受けられる利点があります。

au PAY マーケットは、サンドラッグやTOKYU HANDSなどの有名店が多数出店しているECショッピングモールです。

日用品や食品など日常生活で必要な商品を購入できるので、au PAY マーケットで普段の買い物を済ませるだけで効率よくポイントを貯められます。

貯めたポイントは1ポイント1円相当としてau PAY 残高にチャージできるうえに、au PAY カードの請求金額にも利用できます。

他キャリアを利用している人でも発行できるので、ポイントを普段の生活費に充てたい人はau PAY ゴールドカードの利用を検討してみてはいかがでしょうか。

- au携帯電話やauひかりをカード払いにすると最大11%還元

- au PAY 残高にカード支払いでチャージすると2.5%還元

- auでんきや都市ガス for auの利用で3%のポイント還元

- 国内主要空港やハワイ空港なら空港ラウンジが無料

- トヨタレンタカーやニッポンレンタカーを優待価格で利用可能

au PAY ゴールドカードの入会キャンペーン

au PAY ゴールドカードは、入会キャンペーンで最大20,000ポイントの還元を受けられます。

ただし、15,000ポイントはau PAY残高にチャージもしくはカード決済時の利用金額に応じて最大11%還元される仕組みなので、まとめてポイントを受け取れないのが難点です。

まとめてポイントを受け取りたい人は、公共料金をau PAY ゴールドカードで支払うと5,000ポイントがもらえます。

三菱UFJカード ゴールドプレステージはレストランで一人分のコースが無料

| 還元率 | 0.4% | 年会費 | 初年度無料 通常11,000円(税込) |

|---|---|---|---|

| 対象年齢 | 20歳以上 | 追加カード |

|

| 海外旅行傷害保険 | 最高5,000万円 | 国内旅行傷害保険 | 最高5,000万円 |

| ショッピング保険 | 年間300万円 | 空港ラウンジ | 国内外38ヶ所 |

| 国際ブランド | 電子マネー |

三菱UFJカード ゴールドプレステージは、レストランでコース料理を2人以上で予約すると1人分の料金が無料になります。

1人分の料金が無料になるのは、三菱UFJカード ゴールドプレステージが提携している全国200店舗以上のレストランです。

高級レストランも対象ですので、普段は節約している人も三菱UFJカード ゴールドプレステージを利用すれば格安で楽しめます。

デートで利用してもお会計をカードで支払えば相手に割引がバレることもなく、格好をつけられる利点もあります。

- 国内外の空港ラウンジが無料

- Reluxが提供する宿泊プランから5%割引

- 航空便の遅延や欠便の際に生じた滞在費を最大2万円補償

- 健康や介護に関する質問が24時間無料で電話相談できる

- 楽Payを利用すると翌年度の年会費が最大3,000円も優遇される

三菱UFJカード ゴールドプレステージの入会キャンペーン

三菱UFJカード ゴールドプレステージは、入会キャンペーンで現金や電子マネーギフト券などの使い勝手がいい特典を受け取れます。

キャンペーン内容はカード決済の利用や公式アプリにログインなどで、簡単に条件を達成できるのは嬉しいポイントです。

普段の買い物や支払いに特典を利用したい人は、キャンペーンに参加してみるのがよいでしょう。

ダイナースクラブカードは利用可能枠の制限をなしにできる

| 還元率 | 0.4〜1.0% | 年会費 | 24,200円(税込) |

|---|---|---|---|

| 対象年齢 | 27歳以上 | 追加カード |

|

| 海外旅行傷害保険 | 最高1億円 | 国内旅行傷害保険 | 最高1億円 |

| ショッピング保険 | 年間500万円 | 空港ラウンジ | 国内外1,300ヶ所以上 |

| 国際ブランド | 電子マネー |

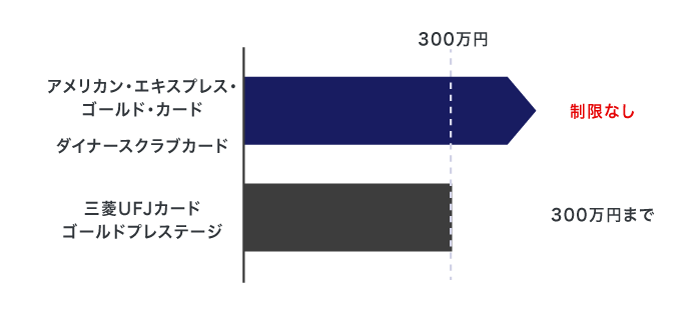

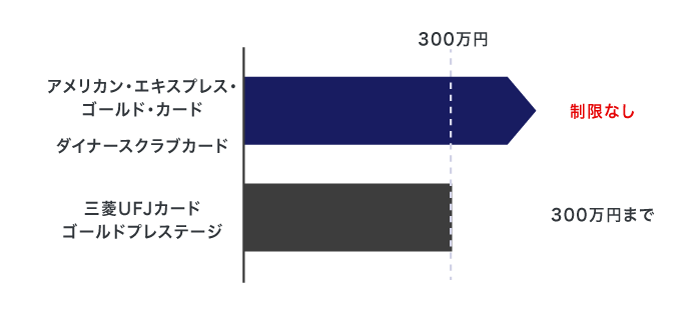

ダイナースクラブカードは富裕層向けのクレジットカードで、利用可能枠の制限をなしにできるのが特徴です。

他社の場合は利用可能枠上限を300万円に設定しており、上限を超えて利用したいのであればワンランク上のステータスカードを発行する必要があります。

しかしダイナースクラブカードならカードの利用実績を積んで信用度を上げることで、利用可能枠を300万円以上に増やせます。

高額の買い物をする際に多額の現金を持ち歩かなくていいので、警戒することなく外を出歩けるのが嬉しいポイントです。

- 予約の取れない有名店でキャンセルが出たら2日前から教えてもらえる

- 国内外の厳選されたホテルや旅館を優待価格で利用可能

- 国内外のパッケージツアー料金から最大5%割引

- コナミスポーツクラブを法人会員料金で利用可能

- プリンスゴルフリゾートのゴルフ場を優待価格で利用可能

ダイナースクラブカードの入会キャンペーン

ダイナースクラブカードの入会キャンペーンでは、入会してから3ヶ月以内に20万円利用すると最大で10万円もキャッシュバックしてもらえます。

カードを利用するほどキャッシュバックされる金額が増えることから、ダイナースクラブカードを発行したら積極的にカード支払いするのがよいでしょう。

キャンペーン特典でもらえるのは現金なので、使い道に困らないのも嬉しいポイントです。

SAISON GOLD Premiumなら年間100万円以上の利用で5.0%のポイント還元を狙える

| 還元率 | 0.5〜5.5% | 年会費 | 11,000円(税込) |

|---|---|---|---|

| 対象年齢 | 18歳以上 | 追加カード |

|

| 海外旅行傷害保険 | 最高1,000万円 | 国内旅行傷害保険 | 最高1,000万円 |

| ショッピング保険 | ー | 空港ラウンジ | 国内外42ヶ所 |

| 国際ブランド | 電子マネー |

SAISON GOLD Premiumは、2022年7月下旬にクレディセゾンが新しく発行したゴールドカードです。

株式会社クレディセゾン(本社:東京都豊島区、代表取締役(兼)社長執行役員 COO:水野 克己 以下:当社)は、新たなロイヤルティプログラムを構築したゴールドカード、「SAISON GOLD Premium(セゾン ゴールドプレミアム)」 を今夏にリリースいたします。

引用元:「SAISON GOLD Premium」を今夏にリリース予定-株式会社クレディセゾン

年間100万円以上利用すると以下のような特典を受けられ、お得にクレジットカードを利用できます。

- コンビニやカフェで最大5.0%のポイント還元

- ポイント還元率がどこでも最大1.0%

- 年会費が翌年以降永年無料

どこで利用しても1.0%の高還元を狙えるだけではなく、セブン-イレブンやローソンでカード決済をすると最大5.0%のポイント還元を受けられるのは嬉しいポイントです。

貯まったポイントは1ポイント5円相当としてAmazonギフト券やapollostationキャッシュプリカに交換できるので、日常生活で利用できる利点もあります。

- 映画料金でいつでも1,000円

- 国内外42ヶ所の空港ラウンジが無料

- 国内初のメタルサーフェイスカード使用

- tabiデスクの利用でパッケージツアーが最大8%割引

SAISON GOLD Premiumの入会キャンペーン

SAISON GOLD Premiumは、最大11,000円相当のポイントがもらえる入会キャンペーンを開催しています。

利用金額に応じてポイント還元やキャッシュバックを受けられることから、発行してすぐにクレジットカードを利用したい人に最適です。

ただし、国際ブランドにVisaもしくはJCBのどちらかを選択しないと獲得できる特典が8,000円に減額しますので、満額受け取りたい人は申し込み時に確認しておくのがよいでしょう。

PayPayカード ゴールドなら店舗の利用でも最大1.5%のポイント還元が可能

| 還元率 | 1.0〜10.0% | 年会費 | 11,000円(税込) |

|---|---|---|---|

| 対象年齢 | 18歳以上 | 追加カード | ETCカード |

| 海外旅行傷害保険 | 最高1億円 | 国内旅行傷害保険 | 最高5,000万円 |

| ショッピング保険 | 最高300万円 | 空港ラウンジ | 国内外41ヶ所 |

| 国際ブランド | 電子マネー |

PayPayカード ゴールドは2022年11月から発行が開始された新しいゴールドカードで、一般カードのPayPayカードよりもワンランク上のサービスを受けられます。

具体的には、コンビニやスーパーなどの店舗で利用する際に最大1.5%のポイント還元を受けられ、どこで支払ってもお得になります。

他社のゴールドカードは対象店舗のみ還元率がアップするケースがほとんどですが、PayPayカード ゴールドならどこで利用しても最大1.5%還元が可能です。

さらにソフトバンクの携帯料金をPayPayカード ゴールドで支払うと、最大10.0%のポイント還元を受けられる利点もあります。

高還元を狙いたいソフトバンクユーザーは、PayPayカード ゴールドを選んで損がありません。

- Yahoo!プレミアムの特典が無料で使い放題

- ETCカードの年会費が無料になる

- ナンバーレスでセキュリティが高い

- 最短5分で申し込みが完了する

エムアイカード プラス ゴールドは毎年4,200円分のクーポンが付与される

| 還元率 | 1.0〜10.0% | 年会費 | 11,000円(税込) |

|---|---|---|---|

| 対象年齢 | 18歳以上 | 追加カード |

|

| 海外旅行傷害保険 | 最高1億円 | 国内旅行傷害保険 | 最高5,000万円 |

| ショッピング保険 | 最高300万円 | 空港ラウンジ | 国内外44ヶ所 |

| 国際ブランド | 電子マネー |

エムアイカード プラス ゴールドは、三越伊勢丹グループの百貨店で利用できる4,200円分のクーポンを毎年付与してもらえるのが特徴です。

クーポンは駐車時間の延長や配送料などで利用でき、三越伊勢丹の百貨店をお得に利用できる仕組みになっています。

さらに三越伊勢丹の百貨店でエムアイカード プラス ゴールドを利用すると、入会初日から8.0%還元を受けられます。

8.0%も還元してもらえると、5,000円を利用するだけで400ポイントも付与してもらえ、効率よくポイントを貯めることが可能です。

年間100万円以上の利用で還元率を10.0%にアップしてもらえる利点もあるので、三越伊勢丹グループの百貨店で買い物をする機会が多い人は発行して損がありません。

- JALの手荷物宅配サービスを優待価格で利用可能

- 海外の利用で最大2.0%還元

- 一休.comの利用で最大3.0%還元

- エムアイポイントワールドの利用で最大5.5%還元

JQ CARDセゾンGOLDはコンビニやサブスクの動画視聴でポイントが5倍

| 還元率 | 0.5〜2.0% | 年会費 | 11,000円(税込) |

|---|---|---|---|

| 対象年齢 | 18歳以上 | 追加カード | ETCカード |

| 海外旅行傷害保険 | 最高1,000万円 | 国内旅行傷害保険 | 最高1,000万円 |

| ショッピング保険 | ー | 空港ラウンジ | 国内外42ヶ所 |

| 国際ブランド | 電子マネー |

JQ CARDセゾンGOLDは以下のポイントアップ加盟店で利用すると、5倍のポイントを獲得できます。

- ファミリーマート

- ローソン

- セブン-イレブン

- U-NEXT

- ABEMA

- Paravi

- Netflix

- Hulu

- DAZN

- dTV

- dアニメストア

- ディズニープラス

通常は200円で1ポイント獲得できるので、5倍になると200円利用するだけで5ポイントも付与してもらえます。

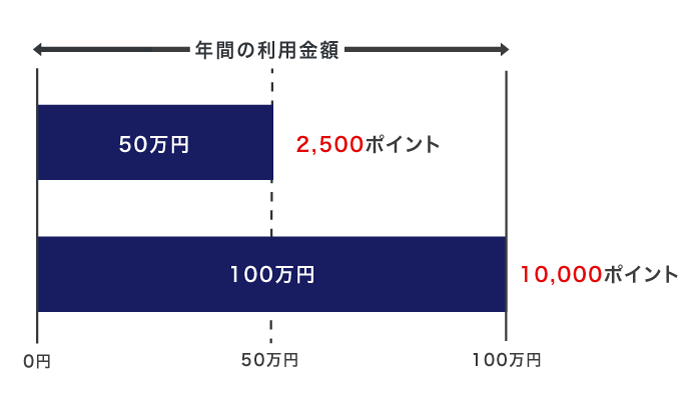

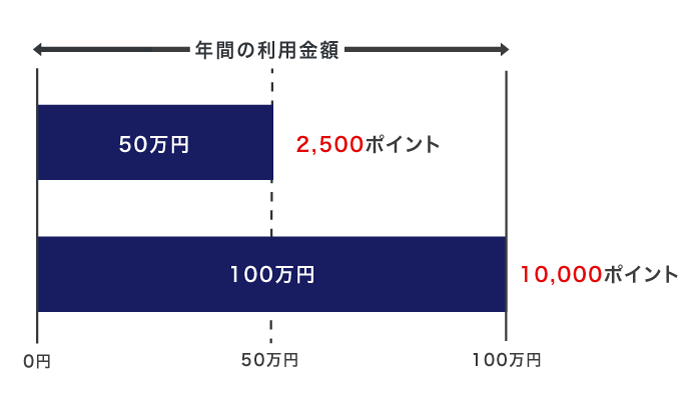

さらに年間の利用金額に応じてボーナスポイントがもらえ、50万円以上で2,500ポイント、100万円を超えると10,000ポイントを獲得することが可能です。

貯まったポイントはSUGOCA電子マネーに1ポイントあたり1円相当としてチャージして、JR九州で利用できます。

クレジットカードで貯まったポイントで交通費を節約できるJQ CARDセゾンGOLDは、普段からJR九州を利用している人に最適です。

- SUGOCAのオートチャージでポイント還元が可能

- Amazonco,jpや携帯電話の料金を支払うとポイント3倍

- アミュプラザくまもとで利用すると最大10%割引

- JR博多シティでいつでも5%割引

JCB GOLD EXTAGEは年会費3,300円で利用できる20代限定のお得なゴールドカード

| 還元率 | 0.75~5.25%(条件あり)* | 年会費 | 初年度無料 3,300円(税込) |

|---|---|---|---|

| 対象年齢 | 20歳以上29歳以下 | 追加カード |

|

| 海外旅行傷害保険 | 最高5,000万円(利用付帯) | 国内旅行傷害保険 | 最高5,000万円(利用付帯) |

| ショッピング保険 | 最高200万円 | 空港ラウンジ | 国内外48ヶ所 |

| 国際ブランド | 電子マネー |

JCB GOLD EXTAGEは、20代限定の年会費3,300円で利用できるゴールドカードです。

一般的なゴールドカードは5,000円以上の年会費が発生するため、3,300円で利用できるのはJCB GOLD EXTAGEならではの魅力になります。

3,300円でも旅行傷害保険や空港ラウンジなどの優待が豊富で、年会費以上のサービスを受けることができます。

JCBゴールド会員専用のデスクを無料で利用できる利点もあり、問い合わせの際に長時間待つ必要がありません。

JCB GOLD EXTAGEは5年間のみ利用可能で、更新時に自動でJCBゴールドに切り替わるため、20代のうちにゴールドカードの扱いに慣れておきたい人は発行しておくのがよいでしょう。

- 入会後3ヶ月までポイント3倍

- 4ヶ月目以降でもポイント1.5倍

- JCB ORIGINAL SERIESパートナーで利用するとポイント最大20倍

- 海外の利用でポイント2倍

注釈

※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合

※(条件あり)は「Myチェック等の事前登録が必要という条件」となります。

エポスゴールドカードは家族の紹介で発行すると年会費が永年無料になる

| 還元率 | 0.5〜1.0% | 年会費 | 5,000円(税込) |

|---|---|---|---|

| 対象年齢 | 20歳以上 | 追加カード |

|

| 海外旅行傷害保険 | 最高2,000万円 | 国内旅行傷害保険 | ー |

| ショッピング保険 | ー | 空港ラウンジ | 国内外21ヶ所 |

| 国際ブランド | 電子マネー |

エポスゴールドカードは家族がゴールドカードまたはプラチナカード会員の場合、招待してもらうと年会費が永年無料になります。

通常の年会費は5,000円で安価なうえ、招待してもらうだけでお金を一切支払うことなく使い続けられるのは嬉しいポイントです。

さらに以下の条件のうちいずれか一方を達成しても年会費を永年無料にしてもらえるため、家族に会員がいなくてもお得にゴールドカードを発行できます。

- エポスカードで利用実績を積んでインビテーションを受ける

- エポスゴールドカードを年間50万円以上利用する

年間50万円以上で永年無料を目指す場合は初年度のみ5,000円の年会費が発生しますが、翌年以降は免除してもらえます。

ただし他社のゴールドカードよりも優待や付帯保険が劣るため、年会費を少しでも抑えたい人のみ発行を検討するのが良いでしょう。

- 有効期限なしでポイントを保有し続けられる

- 選べる3つの店舗でポイントが3倍になる

- 年間100万円以上の利用で10,000ボーナスポイントがもらえる

- マルイやモディでポイントが2倍になる

イオンゴールドカードはインビデーションを受けると無料で発行できる

| 還元率 | 0.5〜1.0% | 年会費 | 年会費無料 |

|---|---|---|---|

| 対象年齢 | ー | 追加カード |

|

| 海外旅行傷害保険 | 最高5,000万円 | 国内旅行傷害保険 | 最高3,000万円 |

| ショッピング保険 | 年間300万円 | 空港ラウンジ | 国内外12ヶ所 |

| 国際ブランド | 電子マネー |

イオンゴールドカードはゴールドカードのなかで唯一、条件を達成しなくても年会費無料で利用できるカードです。

入会にはインビテーションが必須になり、イオンカードを年間100万円以上利用した人のみが対象になります。

少なくともイオンカードを1年以上利用する必要がありますが、年会費無料で利用できるとは思えないほどスペックが高いカードなので、手間をかけてでも発行する価値があります。

ただし、年間100万円以上利用しても必ず招待してもらえるとは限りません。

今すぐにゴールドカードが欲しい人は、他社のカードを利用するのもひとつの手段です。

- 国内主要都市の空港ラウンジが無料

- 全国のイオンでイオンラウンジを同伴者3人まで無料

- 毎月20日と30日はイオンやマックスバリュなどで買い物代金が5%割引

- 毎月10日はどこで利用してもポイントが200円で2ポイント

ここまで優待や特典が豊富なゴールドカードを紹介してきましたが、あなたに最適なカードは見つかりましたでしょうか。

どのカードを発行したらいいか迷っている人は、自分に合ったカードを見つけられるように選び方を把握しておくのが重要です。

ゴールドカードの選び方!20代は年会費が安価でお得なカードがおすすめ

ゴールドカードを選ぶ際は、自分の年代に合っているブランドを発行しましょう。

年代ごとにライフスタイルは異なり、収入が低く安定していない人が多い20代がゴールドカードを発行するなら年会費が11,000円以内のブランドを選ぶのが最適です。

ポイント還元率も重視すると、クレジットカードで支払いを済ませるだけで効率よくポイントを貯められます。

貯めたポイントは商品券や電子マネーに交換して生活費に充当することで、お得に日々の暮らしを豊かにできる利点があります。

年会費が安価でポイント還元率が高いゴールドカードをまとめた結果は、以下のとおりです。

| 20代におすすめの ゴールドカード |

三井住友カード ゴールド (NL) |

ライフカードゴールド | 楽天プレミアムカード | セゾンローズゴールド・ アメリカン・ エキスプレス・カード |

セゾンゴールド・ アメリカン・ エキスプレス・カード |

|---|---|---|---|---|---|

|

|

|

|

|

|

| 対象年齢 | 満18歳以上 | 23歳以上 | 18歳以上 | 18歳以上 | 20歳以上 |

| 年会費 | 5,500円(税込)* | 11,000円(税込) | 11,000円(税込) | 月額980円(税込) | 初年度無料 通常11,000円(税込) |

| ポイント還元率 | 0.5〜7%* | 0.5〜1.5% | 1.0〜5.0% | 0.5〜1.0% | 0.75〜1.0% |

| 国際ブランド | |||||

| 電子マネー | |||||

| 詳細 | ー | ー |

なかでも三井住友カード ゴールド(NL)は年会費が税込5,500円で、他社のクレジットカードと比較しても半額に抑えられます。*

上述したとおり、年間100万円以上利用すると年会費を永年無料にしてもらえる利点もあり、出費を最小限に抑えてゴールドカードを所有できます。

さらに三井住友カード ゴールド(NL)で獲得した永年無料の特典は、SMBCグループが新たに発行したOlive(オリーブ)のゴールドでも適用してもらうことが可能です。

Oliveのゴールドは最大15.0%もポイント還元を受けられますので、効率よく貯めたい人は検討するのもよいでしょう。

注釈

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。(バナー内記載要)

※通常のポイントを含みます。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※年間100万円のご利用で翌年以降の年会費永年無料

30代は追加カードが無料のブランドを選ぶと生活の変化に対応できる

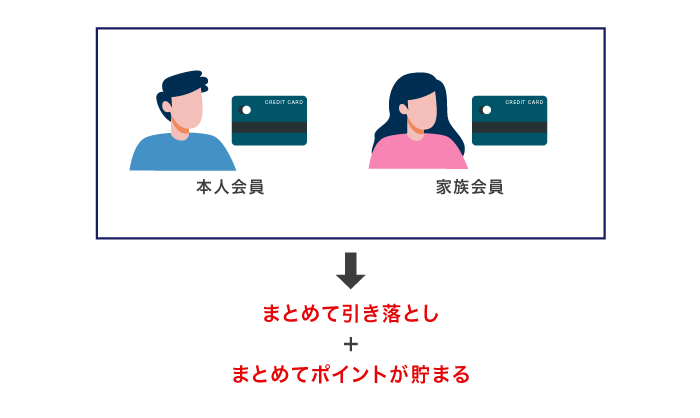

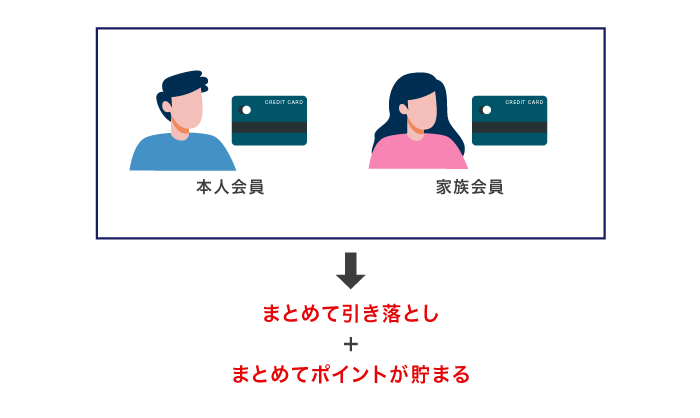

30代は結婚や出産などでライフステージが変化する人が多いため、家族カードやETCカードを無料で追加できるゴールドカードを選ぶのが最適です。

家族カードは夫婦でクレジットカードを共有でき、家計の管理に役立ちます。

月々の支出を把握できるだけではなく、利用明細書が家計簿代わりになるため出費が多かった項目をすぐに見つけられる利点もあります。

家族カードを無料で発行できるゴールドカードは、以下のとおりです。

| 30代におすすめの ゴールドカード |

三井住友カード ゴールド |

JCBゴールド | 三井住友カード ゴールド (NL) |

アメリカン・エキスプレス・ ゴールド・カード |

三菱UFJカード ゴールドプレステージ |

|---|---|---|---|---|---|

|

|

|

|

|

|

| 対象年齢 | 満30歳以上 | 20歳以上 | 満18歳以上 | 20歳以上 | 20歳以上 |

| 年会費 | 11,000円(税込) | 初年度無料* 通常11,000円(税込) |

5,500円(税込)* | 31,900円(税込) | 初年度無料 通常11,000円(税込) |

| ポイント還元率 | 0.5〜7%* | 0.5〜5.0%* | 0.5〜7%* | 0.5〜1.0% | 0.4% |

| 国際ブランド | |||||

| 家族カードの年会費 | 1人まで無料 | 1人まで無料* | 1人まで無料 | 1人まで無料 | 無料 |

| ETCカードの年会費 | 550円(税込) | 無料 | 550円(税込)* | 無料 | 無料 |

これらのゴールドカードは無料で家族カードを発行できるうえ、ポイント還元も受けられます。

さらにETCカードも無料で発行できるため、帰省時や家族旅行の際でもスムーズに有料道路を利用できます。

仕事に打ち込んでいる人は、ビジネスシーンでも利用できるステータス性の高いゴールドカードを発行するのもひとつの手段です。

注釈

※本会員支払い型:1名様無料

三井住友カード ゴールド(NL)の注釈

※年間100万円のご利用で翌年以降の年会費永年無料

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。(バナー内記載要)

※通常のポイントを含みます。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※初年度無料

※前年度に一度でもETC利用のご請求があった方は年会費が無料

40代はビジネスシーンでも利用できるステータス性の高いカードが最適

働き盛りといわれる40代は、ステータス性の高いゴールドカードを発行しておくとビジネスシーンでも利用できます。

クレジットカードは社会的信用を示す指標になり、特にビジネスシーンで利用する場合は取引先や後輩に見られても恥ずかしくないブランドを所有しておくことが重要になります。

ステータス性が高いと判断されるゴールドカードを以下にまとめましたので、参考にしてください。

| 40代におすすめの ゴールドカード |

アメリカン・エキスプレス・ ゴールド・カード |

ANAアメリカン・エキスプレス・ ゴールド・カード |

JCBゴールド | ダイナースクラブカード | Marriott Bonvoy アメリカン・エキスプレス・ カード |

|---|---|---|---|---|---|

|

|

|

|

|

|

| ポイント還元率 | 0.5〜1.0% | 1.0〜3.0% | 0.5〜5.0%* | 0.4〜1.0% | 1.0〜3.0% |

| 年会費 | 31,900円(税込) | 34,100円(税込) | 初年度無料* 通常11,000円(税込) |

24,200円(税込) | 23,100円(税込) |

| 利用限度額 | 一律の制限はなし | 一律の制限はなし | ー | 一律の制限はなし | 一律の制限はなし |

| 国際ブランド | |||||

| ショッピング保険 | 年間500万円 | 年間500万円 | 年間500万円(海外国内) | 年間500万円 | 年間500万円 |

| 対象年齢 | 20歳以上 | 満20歳以上 | 20歳以上 | 27歳以上 | 20歳以上 |

アメリカン・エキスプレス・ゴールド・カードは世界的にも有名なステータスカードであることから、社会的信用を示すのに最適な1枚です。

他にも国内で利用するなら、国際ブランドのJCBがプロパーカードとして発行しているJCBゴールドも社会的信用が高いと判断されやすいゴールドカードになります。

一方でエポスカードやイオンカードのような流通系のクレジットカードは、たとえゴールドカードであっても社会的信用が高いとは判断されづらいため、避けるのが無難です。

時間やお金に余裕がある50代は優待で趣味を楽しめるブランドを選ぼう

50代になり、時間やお金に余裕ができたら旅行やゴルフなどで優待を受けられるゴールドカードを選ぶのもひとつの手段です。

優待が豊富なゴールドカードを選ぶと、旅行で充実した補償を受けられたりグリーンフィで割引されたりといった特典が適用され、お得に趣味を楽しめます。

旅行に行く機会が多い人はマイルが貯まるクレジットカードを発行しておくと、交通費を大幅に抑えられる利点もあります。

50代に最適な優待を受けられるゴールドカードをまとめた結果は、以下のとおりです。

| 50代に最適な ゴールドカード |

三井住友カード ゴールド |

JCBゴールド | 楽天プレミアムカード | dカード GOLD | イオンゴールドカード |

|---|---|---|---|---|---|

|

|

|

|

|

|

| 年会費 | 11,000円(税込) | 初年度無料* 通常11,000円(税込) |

11,000円(税込) | 11,000円(税込) | 年会費無料 |

| ポイント還元率 | 0.5〜7.0%* | 0.5〜5.0%* | 1.0〜5.0% | 1.0〜10.0% | 0.5〜1.0% |

| 海外旅行傷害保険 | 最高1億円 | 最高1億円 (※利用付帯) |

最高1億円 | 最高5,000万円 | 最高5,000万円 |

| 交換可能なマイル |

|

|

ANAマイル | JALマイル | 40社以上 |

| 国際ブランド |

これらのゴールドカードは優待や補償が充実しているうえに、年会費を11,000円に抑えられるお得なカードになります。

50代になると定年が近づくため、今後は収入が減ることを見越して上述したような年会費が低いカードを選んでおくのもよいでしょう。

ただし年収によっては上記で紹介したカードが発行できないケースがあり、収入に見合ったカードを見極めることも重要です。

注釈

※オンラインで入会申し込みの場合は初年度年会費無料。

※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。

※通常のポイントを含みます。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

100万円〜1,000万円まで年収ごとに発行できるカードを紹介

ゴールドカードを発行するなら、自分の年収に見合ったブランドを選ぶのが最適です。

ブランドによって審査通過に必要な年収は異なり、基準に達していないカードに申し込むと審査に落ちる可能性が高くなります。

一度クレジットカードの審査に落ちるとJICCやCICなどの信用情報機関に申し込み状況が登録され、他社でも発行が難しくなることから闇雲に申し込むのは避けるのが無難です。

年収が低くても発行できるゴールドカードも存在するので、申し込む前に審査に通過できる基準を把握しておきましょう。

年収ごとに発行できるゴールドカードをまとめた結果は、以下のとおりです。

| ゴールドカード | 100万〜200万円 | 200万〜300万円 | 300万〜400万円 | 400万〜500万円 | 500万〜600万円 | 600万〜700万円 | 700万〜800万円 | 800万〜900万円 | 900万〜1000万円 | 1000万円〜 |

|---|---|---|---|---|---|---|---|---|---|---|

| JCBゴールド | × | × | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ |

| dカード GOLD | △ | △ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ |

| アメリカン・エキスプレス・ゴールド・カード | × | △ | △ | ○ | ○ | ○ | ○ | ○ | ○ | ○ |

| ライフカードゴールド | △ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ |

| ANAアメリカン・エキスプレス・ゴールド・カード | × | × | △ | ○ | ○ | ○ | ○ | ○ | ○ | ○ |

| セゾンゴールド・アメリカン・エキスプレス・カード | × | △ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ |

| 楽天プレミアムカード | △ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ |

| セゾンローズゴールド・アメリカン・エキスプレス・カード | × | △ | △ | ○ | ○ | ○ | ○ | ○ | ○ | ○ |

| ビューゴールドプラスカード | △ | △ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ |

| au PAYゴールドカード | × | △ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ |

| 三菱UFJカード ゴールドプレステージ | × | × | △ | ○ | ○ | ○ | ○ | ○ | ○ | ○ |

| ダイナースクラブカード | × | × | × | △ | ○ | ○ | ○ | ○ | ○ | ○ |

| イオンゴールドカード | △ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ |

年収が300万円以上ある場合は、アメックスやダイナースなどの外資系を除いたほとんどのゴールドカードを発行できるので、ライフスタイルに合わせて最適なカードを選択できます。

2019年に厚生労働省がおこなった国民生活基礎調査では年収300万円以上の世帯が全体の67.4%を占めており、半数以上の人が上記のゴールドカードを発行できることがわかります。

一方で年収が300万円以下の場合は、発行できるゴールドカードの種類が少ないのが実情です。

年収が低いほど発行するのが難しくなるので、審査が不安なら流通系のゴールドカードを選択しましょう。

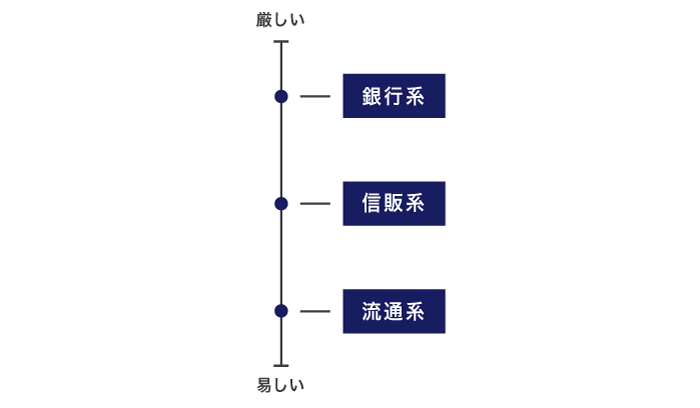

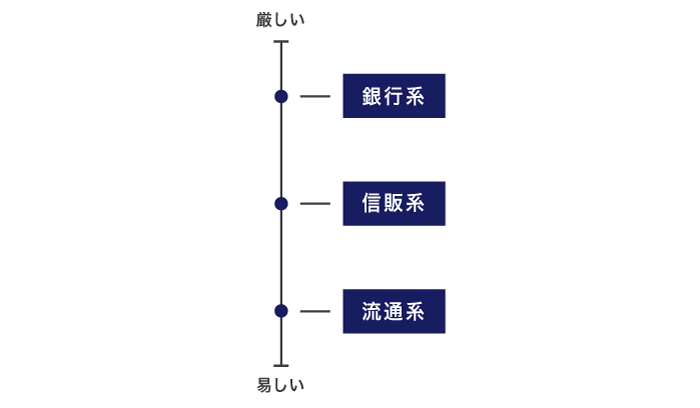

審査が不安なら審査難易度が低い流通系のゴールドカードを発行しよう

審査に通過するか不安な人は、審査難易度が低い流通系のクレジットカード会社が発行しているゴールドカードに申し込むのが最適です。

クレジットカード会社は大きく分けて以下の3つに分類され、それぞれで審査の基準が異なります。

最も厳しいのは銀行系のクレジットカード会社で、審査の基準を親元の銀行に合わせているため年収や勤続年数、クレジットヒストリーを細かく確認されるのが難点です。

一方で流通系のクレジットカード会社は審査難易度が低いので、収入が安定していれば年収が低くても審査に通過することができます。

ゴールドカードを種類ごとにまとめて、審査難易度が高い順に並べた結果は以下のとおりです。

| 種類 | ゴールドカード | 審査基準 |

|---|---|---|

| 銀行系 | 三菱UFJカード ゴールドプレステージ | 厳しい |

| 信販系 | JCBゴールド | 普通 |

| セゾンゴールド・アメリカン・エキスプレス・カード | 普通 | |

| セゾンローズゴールド・アメリカン・エキスプレス・カード | 普通 | |

| au PAYゴールドカード | 普通 | |

| 流通系 | dカード GOLD | 易しい |

| ライフカードゴールド | 易しい | |

| 楽天プレミアムカード | 易しい | |

| イオンゴールドカード | 易しい |

dカード GOLDやライフカードゴールドなどのゴールドカードは流通系に分類され、審査難易度が低い傾向にあります。

年収に自信がない人でもクレジットヒストリーが綺麗なら発行できる可能性が十分にありますので、一度申し込んでみてはいかがでしょうか。

ただし、流通系のゴールドカードは発行のしやすさからステータス性が低いのが難点です。

ステータス性が高いゴールドカードを所有したいなら流通系のカードではなく、外資系のブランドを選ぶと周りから一目置いてもらえるでしょう。

ステータスを重視するならアメックスやダイナースクラブが最適

アメリカン・エキスプレス・ゴールド・カードやダイナースクラブカードは、国際的にもステータス性が高いゴールドカードです。

富裕層向けのカードというイメージを持っている人も多く、所有しているだけで周りから注目を集められます。

アメックスやダイナースのステータス性が高い理由として、他社のゴールドカードに比べて与信枠が大きい点が挙げられます。

実際にアメリカン・エキスプレス・ゴールド・カードとダイナースクラブカード、三菱UFJカード ゴールドプレステージで与信枠も含めたスペックを比較した結果は、以下のとおりです。

| スペック | アメリカン・エキスプレス・ゴールド・カード | ダイナースクラブカード | 三菱UFJカード ゴールドプレステージ |

|---|---|---|---|

| 与信枠 | 一律の制限はなし | 一律の制限はなし | 300万円 |

| 年会費 | 31,900円(税込) | 24,200円(税込) | 11,000円(税込) |

| ショッピング保険 | 年間500万円 | 年間500万円 | 年間300万円 |

| 海外旅行傷害保険 | 最高1億円 | 最高1億円 | 最高5,000万円 |

| 主な優待 |

|

|

|

三菱UFJカード ゴールドプレステージが与信枠の上限を最大300万円に設定しているのに対し、アメックスやダイナースは一律の制限を設けていません。

与信枠の大きさは審査の難易度に比例するので、利用限度額が高いカードほど審査に通過するのは困難になります。

つまり、制限を設けていないアメックスやダイナースは厳しい審査に通過できる限られた人しか所有できない特別なステータスカードということです。

社会的地位が高い人のみが所有できるアメックスやダイナースは優待の内容も富裕層向けで、高級レストランやホテルの予約を取ってもらえたり割引を受けたりできます。

特別な体験をしたい人は、アメックスやダイナースを発行して富裕層向けの優待を利用するのもひとつの手段です。

ただしアメックスやダイナースは有名なステータスカードであることから多くの高所得者が所有しており、希少価値が低い難点があります。

希少価値が高いステータスカードを所有したいなら、ラグジュアリーカードを検討してみてはいかがでしょうか。

ラグジュアリーカードは希少価値が高いから所有しているだけでかっこいい

ラグジュアリーカードは、2016年に日本でサービスを開始したばかりの新しいクレジットカードです。

アメックスやダイナース同様にステータス性が高く、与信枠の上限が9,999万円と高額であることから、年収1,000万円以上の限られた人しか発行できない富裕層向けのカードになります。

サービスを開始してから日が浅いうえに発行できるのが高所得者に限られているので所有者が少なく、希少価値が高いのが特徴です。

さらにラグジュアリーカードはカードの素材に金属を使用するほど見た目のかっこよさにもこだわっており、プラスチック製の他社よりも高級感があります。

一見するとクレジットカードには見えないため、会計時にラグジュアリーカードを出すと周りから驚いてもらえるでしょう。

ラグジュアリーカードは以下の4種類があり、それぞれで年会費やステータス性が異なります。

| 種類 | 年会費 | ステータス性 | 旅行傷害保険 | ショッピング保険 |

|---|---|---|---|---|

| チタン | 55,000円 | やや高い | 最高1億2,000万円 | 最大300万円 |

| ブラック | 110,000円 | 高い | 最高1億2,000万円 | 最大300万円 |

| ゴールド | 220,000円 | 非常に高い | 最高1億2,000万円 | 最大300万円 |

| ブラックダイヤモンド | 660,000円 (入会金110万円) |

最高級 | 最高1億2,000万円 | 最大300万円 |

ラグジュアリーカードのなかで最も年会費が安いチタンでもステータス性は担保されていますので、周りと差をつけたいなら発行するのが最適です。

ただし、他社のゴールドカードやプラチナカードより年会費が高額なのが難点で、最低でも55,000円の出費は免れません。

上記でも述べたとおり与信枠が大きく、審査が厳しいので富裕層以外の人が発行するのは困難です。

ラグジュアリーカードのようなハイステータスカードを発行してみたい人は、ゴールドカードで利用実績を積んでインビテーションを目指してみてはいかがでしょうか。

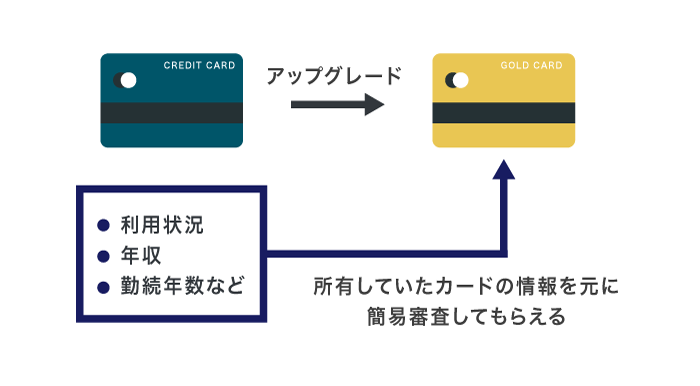

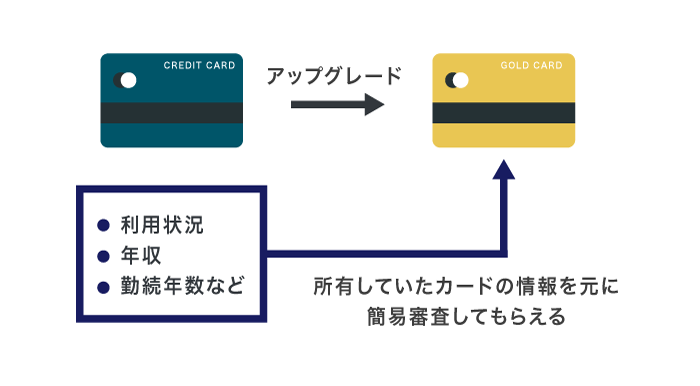

アップグレードを狙うならインビテーションが受けられる1枚を選ぼう

将来プラチナカードやブラックカードのようなハイステータスカードを発行したい人は、利用実績を積むとインビテーションを受けられるゴールドカードを選ぶのが最適です。

ゴールドカードのなかにはハイステータスカードを発行するための登竜門となっているカードもあり、年間利用金額や支払い状況などが良いとインビテーションを受けられます。

インビテーションとはクレジットカード会社から利用者に届く招待状のことで、招待を受けると所有しているクレジットカードをアップグレードできます。

インビテーションを受けると、ほとんど確実にハイステータスカードを発行できるのが特徴です。

自ら申し込む場合と異なり、簡易な審査で発行してもらえるので、年収や勤務年数などを細かく確認されることもありません。

他にも、インビテーションを受けた人のみが発行可能なハイステータスカードを所有できるのも嬉しいポイントです。

インビテーションが受けられるゴールドカードを以下にまとめましたので、参考にしてください。

| ゴールドカード | インビテーションを受けられるカード | 条件 |

|---|---|---|

| JCBゴールド | JCBゴールド ザ・プレミア、JCBザ・クラス |

|

| アメリカン・エキスプレス・ゴールド・カード | センチュリオンカード |

|

| 楽天プレミアムカード | 楽天ブラックカード | 非公開 |

| ダイナースクラブカード | ダイナースプレミアム | 年間累計利用金額が最低でも200万円以上など |

アメリカン・エキスプレス・ゴールド・カードは、世界最高峰のハイステータスカードであるセンチュリオンカードのインビテーションを受けられます。

ただしセンチュリオンカードを発行するための条件はかなり厳しく、富裕層以外がインビテーションを受けるのは困難です。

一般人がハイステータスカードを持つなら、JCBゴールドを利用してJCBゴールド ザ・プレミアやJCBザ・クラスのインビテーションを受ける方法が無難でしょう。

2年連続で100万円以上カードを利用するだけなので、安定した収入があれば誰でも発行できる可能性があります。

とはいえ、ハイステータスカードはゴールドカードよりも年会費が高いことから無駄な出費を抑えたい人には向いていません。

出費を少しでも抑えたい人は、年会費無料になるゴールドカードを選ぶのが最適です。

条件を満たすと年会費無料になるカードなら出費を抑えて利用できる

無駄な出費を抑えたい人は、条件を満たすと年会費無料で利用できるゴールドカードを選ぶのが最適です。

ゴールドカードは年会費が発生するイメージが強い人も多いと思いますが、一部のカードのみ条件を満たすと年会費無料で利用できるケースがあります。

年会費無料で利用できるゴールドカードと条件を調査してまとめた結果は、以下のとおりです。

| ゴールドカード | 通常年会費 | 年会費特典 | 年会費無料になるための条件 |

|---|---|---|---|

| 三井住友カード ゴールド(NL) | 5,500円(税込) | 永年無料 | 年間100万円以上利用* |

| JCBゴールド | 11,000円(税込) | 初年度無料 | インターネットから新規申し込み |

| セゾンゴールド・アメリカン・エキスプレス・カード | 11,000円(税込) | 初年度無料 | 新規申し込み |

| 三菱UFJカード ゴールドプレステージ | 11,000円(税込) | 初年度無料 | インターネットから新規申し込み |

| イオンゴールドカード | 無料 | 永年無料 | なし |

三井住友カード ゴールド(NL)とイオンゴールドカードはゴールドカードのなかでも珍しく、条件を達成すると永年無料で利用できます。

ただし、イオンゴールドカードはインビテーション制となっており、イオンカードを年間100万円以上利用して招待を受けた人のみが発行できるゴールドカードです。

発行までのハードルが高いので、気軽に年会費無料のゴールドカードを利用したいなら三井住友カード ゴールド(NL)を選びましょう。

三井住友カード ゴールド(NL)は公式サイトから簡単に申し込めるうえ、年間100万円以上利用すると翌年以降の年会費が永年無料になります。

初年度のみ年会費は発生しますが、税込5,500円なので他社のゴールドカードに比べて安価に設定されており、支払いの負担が少なく済みます。*

どうしても年会費を支払いたくない人は、イオンゴールドのようなインビテーション制のカード、もしくは無料の一般カードを選ぶのもひとつの手段です。

一般カードでもスペックが高いクレジットカードは多く発行されているため、還元率や商品の割引を重視したい人は満足できる内容になっています。

高スペックで利用できる一般カードは「年会費無料のクレジットカードおすすめ比較【2024年】永年無料で使えるお得なカード」で詳しく解説していますので、参考にしてください。

注釈

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※年間100万円のご利用で翌年以降の年会費永年無料

還元率が高いカードを選ぶとポイントをお得に貯められる

還元率が高いクレジットカードならポイントを効率よく貯められるため、お得にゴールドカードを利用できます。

カードによっては年会費以上のポイントを貯められ、実質無料でゴールドカードを利用することも可能です。

さらにコンビニやスーパーなど頻繁に通う店舗で高還元になるゴールドカードを選ぶと、短期間でポイントを貯められます。

ゴールドカードごとに還元率とポイントアップの方法をまとめた結果は、以下のとおりです。

| ゴールドカード | 還元率 | ポイントアップ | ポイントアップする代表的な方法 | 特典 |

|---|---|---|---|---|

| 三井住友カード ゴールド(NL) | 0.5〜7%* | ◯ | 年間の利用累計金額が100万円以上 | 10,000ポイント |

| 三井住友カード ゴールド | 0.5〜7.0%* | ◯ | 月間の利用金額が5万円以上 | 100ポイント〜 |

| JCBゴールド | 0.5〜5.0%* | ◯ | 年間の利用累計金額が300万円以上 | ポイント60倍 |

| dカード GOLD | 1.0〜10.0% | ◯ | 携帯料金をカードで支払い | 最大10%還元 |

| アメリカン・エキスプレス・ゴールド・カード | 0.5〜1.0% | ◯ | ボーナスポイントプログラムに登録後、対象店舗でカードを利用 | 100円利用ごとに2ポイントアップ |

| ライフカードゴールド | 0.5〜1.5% | ◯ | 年間の利用累計金額が200万円以上 | 翌年度からポイント2倍 |

| ANAアメリカン・エキスプレス・ゴールド・カード | 1.0〜3.0% | ◯ | ANAグループでカードを利用 | ポイント2倍 |

| セゾンゴールド・アメリカン・エキスプレス・カード | 0.75〜1.0% | ◯ | 海外でカードを利用 | ポイント2倍 |

| 楽天プレミアムカード | 1.0〜5.0% | ◯ | 楽天市場でカードを利用 | ポイント5倍 |

| セゾンローズゴールド・アメリカン・エキスプレス・カード | 0.5〜1.0% | × | ー | ー |

| ビューゴールドプラスカード | 0.5〜10.0% | ◯ | 年間の利用累計金額が300万円以上 | 12,000ポイント |

| au PAYゴールドカード | 1.0〜11.0% | ◯ | 携帯料金をカードで支払い | 最大11%還元 |

| 三菱UFJカード ゴールドプレステージ | 0.4% | × | ー | ー |

| ダイナースクラブカード | 0.4〜1.0% | × | ー | ー |

| イオンゴールドカード | 0.5〜1.0% | ◯ | イオングループでカードを利用 | ポイント2倍 |

なかでも三井住友カード ゴールド(NL)はスマホのタッチ決済をすると最大7%のポイント還元を受けられるうえに、カードの年間利用金額が100万円を超えると追加で10,000ポイントもらえる利点があります。*

例えば家賃や携帯料金の引き落としの他にコンビニでゴールドカードを利用しつつ、年間の利用累計金額が100万円を超えた場合にもらえるポイント数を計算しましたので、参考にしてください。

三井住友カード ゴールド(NL)でもらえるポイントの例

| 月間支払い金額 | 年間支払額 | ポイント還元率 | 年間獲得ポイント数 | ||

|---|---|---|---|---|---|

| 固定費 | 家賃 | 70,000円 | 840,000円 | 0.5% | 4,200ポイント |

| 携帯料金 | 10,000円 | 120,000円 | 0.5% | 600ポイント | |

| コンビニ | 10,000円 | 120,000円 | 最大7%* | 8,400ポイント | |

| ボーナスポイント | ー | ー | ー | ー | 10,000ポイント |

| 合計 | ー | ー | ー | ー | 23,200ポイント |

普段の生活に取り入れるだけで年間23,200ポイントも貯まる三井住友カード ゴールド(NL)は、カードの利用頻度が高い人に最適な1枚です。

さらにショッピング保険も付帯しているので、万が一購入した商品が紛失や盗難にあった場合でも補償してもらえます。

注釈

※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合

三井住友カード ゴールド(NL)の注釈

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。

※通常のポイントを含みます。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

ショッピング保険が付帯しているカードなら商品が破損しても補償される

買い物にゴールドカードを利用したいと考えている人は、ショッピング保険が付帯しているカードを選ぶのが最適です。

ショッピング保険が付帯していると、ゴールドカードで購入した商品が破損や紛失、盗難にあった場合に商品の代金を補償してもらえます。

ゴールドカードによっては一定額の自己負担額が必要になるケースがありますが、商品を新しく買い直すよりも安く済むので万が一の際に役立ちます。

ショッピング保険が付帯しているゴールドカードをまとめた結果は、以下のとおりです。

| ゴールドカード | ショッピング保険 | 年間補償限度額 | 対象期間 | 自己負担額 |

|---|---|---|---|---|

| 三井住友カード ゴールド(NL) | ◯ | 年間300万円 | 購入日および購入日の翌日から200日間 | 3,000円 |

| 三井住友カード ゴールド | ◯ | 年間300万円 | 購入日および購入日の翌日から200日間 | 3,000円 |

| JCBゴールド | ◯ | 年間500万円(海外国内) | 購入日から90日間 | 3,000円 |

| dカード GOLD | ◯ | 年間300万円 | 購入日から90日間 | 3,000円 |

| アメリカン・エキスプレス・ゴールド・カード | ◯ | 年間500万円 | 購入日から90日間 | 10,000円 |

| ライフカードゴールド | ◯ | 年間200万円 | 購入日から90日間 | 3,000円 |

| ANAアメリカン・エキスプレス・ゴールド・カード | ◯ | 年間500万円 | 購入日から90日間 | 10,000円 |

| セゾンゴールド・アメリカン・エキスプレス・カード | ◯ | 年間200万円 | 購入日から120日間 | 無料 |

| 楽天プレミアムカード | ◯ | 年間300万円 | 購入日から90日間 | 3,000円 |

| ビューゴールドプラスカード | ◯ | 年間300万円 | 購入日から90日間 | 5,000円 |

| au PAYゴールドカード | ◯ | 年間300万円 | 購入日から90日間 | 3,000円 |

| 三菱UFJカード ゴールドプレステージ | ◯ | 年間300万円 | 購入日から90日間 | 3,000円 |

| ダイナースクラブカード | ◯ | 年間500万円 | 購入日から90日間 | 10,000円 |

| イオンゴールドカード | ◯ | 年間300万円 | 購入日および購入日の翌日から180日間 | 無料 |

セゾンゴールド・アメリカン・エキスプレス・カードとイオンゴールドカードは自己負担額が無料なので、商品の代金を全額補償してもらえます。

三井住友カード ゴールド(NL)や三井住友カード ゴールドは自己負担額が3,000円必要なものの、購入日から200日間も補償を受けられる利点があります。

どちらも魅力的な補償内容ですので、好みに合ったショッピング保険が付帯しているゴールドカードを選びましょう。

海外に行く機会が多い人は、ショッピング保険よりも旅行傷害保険の補償内容を重視してゴールドカードを選ぶのが最適です。

海外によく行く人は旅行傷害保険が充実している1枚を選ぼう

出張や旅行などで海外に出向く機会が多い人は、旅行傷害保険の補償内容が充実しているゴールドカードを選びましょう。

旅行傷害保険とは、旅行中の怪我や病気、事故などで発生した金額を補償してもらえる保険のことを指します。

旅行傷害保険で補償してもらえる主な内容をまとめましたので、以下を参考にしてください。

- 事故で怪我をした場合の治療費(傷害治療費用)

- 事故による怪我が原因で死亡もしくは後遺障害が生じた場合の補償金(傷害死亡・後遺障害)

- 発病をして医師の治療を受けた場合の医療費(疾病治療費用)

- 旅行中に誤って人を怪我させてしまった場合の傷害賠償金(賠償責任)

- 財布や携帯などの持ち物が盗まれたり壊れたりした場合の損害金(携行品損害)

- 旅行中の怪我で入院した際に家族が駆けつけるための渡航費(救援者費用)など

所有しているゴールドカードに旅行傷害保険が付帯していると、これらのトラブルが生じた場合に補償金を受け取ることが可能です。

海外で病院にかかると日本の健康保険が適用されないので、高額な治療費の支払いが発生します。

特にアメリカは医療費が高く、外務省でも渡米する人に向けて注意喚起がおこなわれています。

米国の医療費は非常に高額です。その中でも、ニューヨーク市マンハッタン区の医療費は同区外の2倍から3倍ともいわれており、専門医の診察費が1,000ドルを超えることがあります。入院した場合は室料だけで1日あたり数千ドル、入院費が1日あたり1万から2万ドルに及ぶこともあります。

引用元:世界の医療事情 アメリカ合衆国(ニューヨーク)-外務省

手術や入院などの大掛かりな治療になると少額の補償金では賄えないことから、万が一の場合に備えて補償内容が充実しているゴールドカードを選ぶのがよいでしょう。

旅行傷害保険が付帯しているゴールドカードと補償内容については、以下のボックスをクリックすると詳しい内容を確認できます。

旅行傷害保険が付帯しているゴールドカードと補償内容

| ゴールドカード | 旅行傷害保険 | 傷害死亡・後遺障害 | 傷害治療費用 | 疾病治療費用 | 賠償責任 | 携行品損害 | 救援者費用 | 航空機遅延保険 | |

|---|---|---|---|---|---|---|---|---|---|

| 三井住友カード ゴールド(NL) | 海外 | ◯ | 最高2,000万円 (※利用付帯) |

100万円 | 100万円 | 2,500万円 | 20万円 (自己負担3,000円) |

150万円 | × |

| 国内 | ◯ | 最高2,000万円 | ー | ー | ー | ー | ー | × | |

| 三井住友カード ゴールド | 海外 | ◯ | 最高5,000万円 | 300万円 | 300万円 | 5,000万円 | 50万円 (自己負担3,000円) |

500万円 | × |

| 国内 | ◯ | 最高5,000万円 | ー | ー | ー | ー | ー | × | |

| JCBゴールド | 海外 | ◯ | 最高1億円 (※利用付帯) |

限度額300万円 | 限度額300万円 | 最高1億円 | 限度額最高100万円程度 (自己負担3,000円) |

限度額400万円程度 | ◯ |

| 国内 | ◯ | 最高5,000万円 (※利用付帯) |

ー | ー | ー | ー | ー | ◯ | |

| dカード GOLD | 海外 | ◯ | 最高1億円 | 300万円 | 300万円 | 5,000万円 | 50万円 (自己負担3,000円) |

500万円 | ◯ |

| 国内 | ◯ | 最高5,000万円 | ー | ー | ー | ー | ー | ◯ | |

| アメリカン・エキスプレス・ゴールド・カード | 海外 | ◯ | 最高1億円 | 300万円 | 300万円 | 4,000万円 | 50万円 | 400万円 | ◯ |

| 国内 | ◯ | 最高5,000万円 | ー | ー | ー | ー | ー | × | |

| ライフカードゴールド | 海外 | ◯ | 最高1億円 | 300万円 | 300万円 | 1億円 | 40万円 (自己負担3,000円) |

300万円 | × |

| 国内 | ◯ | 最高1億円 | ー | ー | ー | ー | ー | × | |

| ANAアメリカン・エキスプレス・ゴールド・カード | 海外 | ◯ | 最高1億円 | 300万円 | 300万円 | 4,000万円 | 50万円 | 400万円 | ◯ |

| 国内 | ◯ | 最高5,000万円 | ー | ー | ー | ー | ー | × | |

| セゾンゴールド・アメリカン・エキスプレス・カード | 海外 | ◯ | 最高5,000万円 | 300万円 | 300万円 | 3,000万円 | 30万円 (自己負担3,000円) |

200万円 | ◯ |

| 国内 | ◯ | 最高5,000万円 | ー | ー | ー | ー | ー | × | |

| 楽天プレミアムカード | 海外 | ◯ | 最高5,000万円 | 300万円 | 300万円 | 3,000万円 | 50万円 (自己負担3,000円) |

200万円 | × |

| 国内 | ◯ | 最高5,000万円 | ー | ー | ー | ー | ー | × | |

| ビューゴールドプラスカード | 海外 | ◯ | 最高5,000万円 | 100万円 | 100万円 | 3,000万円 | 20万円 | 100万円 | × |

| 国内 | ◯ | 最高5,000万円 | ー | ー | ー | ー | ー | × | |

| au PAYゴールドカード | 海外 | ◯ | 最高5,000万円 | 200万円 | 200万円 | 3,000万円 | 100万円 (自己負担3,000円) |

200万円 | ◯ |

| 国内 | ◯ | 最高5,000万円 | ー | ー | ー | ー | ー | × | |

| 三菱UFJカード ゴールドプレステージ | 海外 | ◯ | 最高5,000万円 | 200万円 | 200万円 | 3,000万円 | 50万円 (自己負担3,000円) |

200万円 | × |

| 国内 | ◯ | 最高5,000万円 | ー | ー | ー | ー | ー | ◯ | |

| ダイナースクラブカード | 海外 | ◯ | 最高1億円 | 300万円 | 300万円 | 1億円 | 50万円 | 300万円 | × |

| 国内 | ◯ | 最高1億円 | ー | ー | ー | ー | ー | × | |

| イオンゴールドカード | 海外 | ◯ | 最高5,000万円 | 300万円 | 300万円 | 3,000万円 | 30万円 (自己負担3,000円) |

200万円 | × |

| 国内 | ◯ | 最高3,000万円 | ー | ー | ー | ー | ー | × | |

例えばJCBゴールドは、死亡もしくは後遺障害が生じた際に最高1億円の補償金を受け取ることができます。

傷害賠償金を請求された場合にも1億円の補償を受けられるので、万が一の際にも自腹を切る必要がありません。

さらに航空機遅延保険が利用付帯しており、搭乗予定の航空機が遅延もしくは欠便した際に滞在費を補償してもらえる利点があります。

航空機遅延保険が付帯していると欠便時の現地滞在費が補償される

航空機遅延保険は一部のゴールドカードにのみ付帯しており、航空機が遅延または欠便した場合に食事やホテル代などを補償してもらえます。

航空機遅延保険で補償される主な内容を以下にまとめましたので、参考にしてください。

| 補償項目 | 金額 | 具体例 |

|---|---|---|

| 乗継遅延費用保険金 | 2万円前後 | 乗継時の航空便で遅延があった場合のホテルや食事代など |

| 出航遅延費用等保険金 | 2万円前後 | 出航時の遅延によって負担した食事代など |

| 寄託手荷物遅延費用保険金 | 2万円前後 | 預けた手荷物の返却が遅れている場合の衣類や生活必需品代など |

| 寄託手荷物紛失費用保険金 | 4万円 | 預けた手荷物が紛失にあった場合の衣類や生活必需品代など |

補償される内容や金額はどのゴールドカードでも同様で、一律2万円程度の補償金を受け取れます。

航空便は天候不良や整備作業による遅延が起こりやすいため、航空機遅延保険が付帯しているゴールドカードを発行しておくと無駄なお金を支払う必要がありません。

ショッピング保険のように自己負担額が発生することもなく、少額の支出に対しても補償してもらえるのは嬉しいポイントです。

さらにプライオリティ・パスが利用できるゴールドカードなら、遅延による空港内の待ち時間も快適に過ごせます。

プライオリティ・パスで世界各国の空港ラウンジを利用できる

空港内での待ち時間を快適に過ごしたい人は、プライオリティ・パスが利用できるゴールドカードを発行するのが最適です。

プライオリティ・パスは世界148カ国にある1,300以上の空港ラウンジを利用できるサービスで、優待なしで入会すると最低でも日本円で約11,000円の年会費が必要になります。

しかし優待特典でプライオリティ・パスが付帯しているゴールドカードなら年会費が優待価格になり、お得に空港ラウンジを利用できます。

プライオリティ・パスが利用できるゴールドカードと特典内容を調査した結果は、以下のとおりです。

| ゴールドカード | プライオリティ・パスの年会費特典 | ラウンジ使用料特典 | お得になる金額 |

|---|---|---|---|

| アメリカン・エキスプレス・ゴールド・カード | 無料 |

|

約18,000円 |

| セゾンゴールド・アメリカン・エキスプレス・カード | 11,000円(税込) | 年間何度利用しても使用料が無料 | 約40,000円 |

| 楽天プレミアムカード | 無料 | 年間何度利用しても使用料が無料 | 約50,000円 |

なかでも楽天プレミアムカードはプライオリティ・パスの年会費が無料になるうえ、何度利用してもラウンジの使用料が無料になります。

ゴールドカードで受けられる優待はアメリカン・エキスプレス・ゴールド・カードのようにラウンジの使用回数が決まっているケースが多いので、無制限で利用できるのは魅力的です。

空港ラウンジを利用しない人は、プライオリティ・パスの有無よりもマイルが貯めやすいゴールドカードを選ぶとお得に航空券を手に入れられます。

マイルが貯まりやすいカードなら飛行機の費用を抑えられる

飛行機に安く乗りたい人はマイルが貯まりやすいゴールドカードを選ぶと、航空券をお得に入手できます。

マイルとはJALやANAなどの航空会社が提供しているポイントのことで、貯まると特典航空券と交換できたり座席をワンランク上のクラスにアップグレードしてもらえたりします。

マイルが貯まりやすいゴールドカードを以下にまとめましたので、参考にしてください。

| ゴールドカード | マイル還元率 | ボーナスマイル | 交換できるマイル |

|---|---|---|---|

| ANAアメリカン・エキスプレス・ゴールド・カード | 基本1.0% |

|

ANA |

| ANA JCB ワイドゴールドカード | 基本1.0% |

|

ANA |

| JALカード CLUB-Aゴールドカード | 基本1.0% |

|

JAL |

| セゾンゴールド・アメリカン・エキスプレス・カード | 基本1.0% | ー | JAL |

マイルを貯めたいなら、航空会社の提携カードを選ぶのが最も効率のよい方法です。

ANAアメリカン・エキスプレス・ゴールド・カードとJALカード CLUB-Aゴールドカードはショッピングでもマイルがもらえ、100円利用ごとに1マイルが貯まります。

さらに各会社の航空機に搭乗するとボーナスマイルがもらえることから、飛行機をよく利用する人はお得にマイルを貯められます。

どちらのゴールドカードもスペックに差異はないので、航空会社の利用頻度で選ぶのがよいでしょう。

ただし飛行機を利用しない人が上記のカードを発行しても、効率よくマイルを貯めることはできません。

自分のライフスタイルに合わせてゴールドカードを選ばないと発行してから後悔する可能性がありますので、申し込む前にしっかりと吟味するのが重要です。

ゴールドカードを発行するメリットはない?やめた理由を徹底調査

ゴールドカードを発行した人のなかには、メリットがないと感じて解約してしまう人も多くいます。

ライフスタイルや使い方によってはカードの強みを十分に発揮できないケースがあり、年会費を支払うのがもったいないと感じてしまうのが解約に至る原因です。

実際にゴールドカードを解約した100人にアンケートをおこなって、やめた理由を調査しましたので参考にしてください。

※複数回答

当サイトのアンケートは、第三者機関による調査結果および政府による統計データなどを包括して作成しています。

アンケートの結果、100人中48人が年会費を負担に感じてゴールドカードを解約したことがわかりました。

管理人も過去にゴールドカードを利用していた時期がありましたが、年会費に見合ったサービスを受けられなかったため、無駄に感じて解約を選択しました。

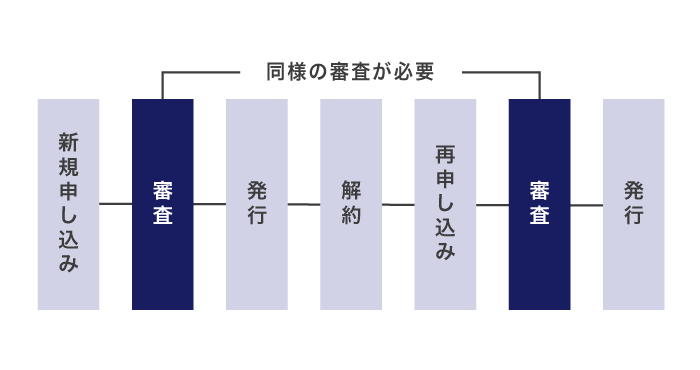

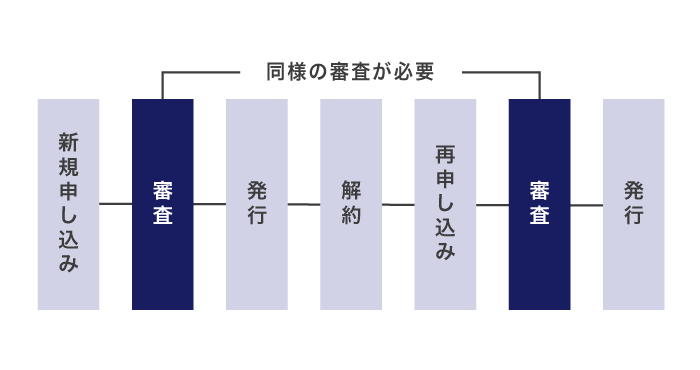

しかしゴールドカードを解約すると再入会は難しく、新規申込時と同様の審査をもう一度通過する必要があります。

収入が減っていたり過去に延滞していたりする場合は審査に通過できない可能性があるので、安易に解約するのはやめておくのが無難です。

解約しなくても済むゴールドカードを発行するためにも、あなたのライフスタイルに合ったカードを選びましょう。

例えばレストランやホテルをよく利用する人なら、年会費10,000円程度で優待を受けられるゴールドカードを選べばメリットを十分に感じられます。

年会費10,000円程度で優待が豊富なカードなら店舗でお得に利用できる

ゴールドカードのなかには、10,000円前後の年会費を支払うだけでホテルやレストランなどで豊富な優待を受けられるカードもあります。

年会費の金額より高額な割引を受けられる優待が用意されているケースもあり、普段から外出する機会が多い人は恩恵を受けられます。

ゴールドカードで受けられる優待の例を以下にまとめましたので、参考にしてください。

| 優待 | 優待例 | 得する金額の一例 |

|---|---|---|

| レストランの割引 | 2人以上の予約で1人分のコース料理代金が無料 | 36,300円 |

| ホテルの割引 | カード支払いで宿泊料金が割引 | 15,000円 |

| 空港ラウンジが無料 | 国内外1,300ヶ所以上の空港ラウンジが利用できるプライオリティ・パスの年会費が無料 | 約11,423円 |

| スーツケースの配送料無料 | 空港でスーツケースの配送料が無料 | 1,600円 |

| ゴルフ場の割引 | ゴルフのプレー料金が割引 | 6,900円 |

| 買い物の割引 | 提携している店舗で買い物をすると割引 | 1,000円 |

| レンタカーの割引 | 提携しているレンタカーショップでレンタル料金が割引 | 22,356円 |

| 専用デスク | 専用デスクに電話するとオペレーターにお店や旅行の予約をしてもらえる | ー |

| 電話相談サービス | 電話すると24時間健康や介護などに関する相談に乗ってもらえる | ー |

優待のなかでもレストランやホテルの割引が魅力的で、料金を10,000円以上割引してもらうことも可能です。

ゴールドカードの年会費は10,000円前後であるケースがほとんどなので、割引を受けられると支払った金額以上に得をします。

さらに一般カードよりもポイントアップ率を高く設定していることから、効率よくポイントを貯められるのもゴールドカードの利点です。

ポイントアップ率が高いから効率よくポイントを貯められる

ゴールドカードは一般カードよりもポイントアップ率を高く設定しており、対象の店舗やサイトで利用すれば効率よくポイントを貯められます。

ゴールドカードと一般カードのポイントアップをまとめて、10万円利用した場合にもらえるポイント獲得数を比較した結果は以下のとおりです。

| ゴールドカード | 一般カード | ゴールドカードのポイントアップ率 | 一般カードのポイントアップ率 | ゴールドカードのポイント獲得数 | 一般カードのポイント獲得数 | ポイントの差 |

|---|---|---|---|---|---|---|

| ANAアメリカン・エキスプレス・ゴールド・カード | ANAアメリカン・エキスプレス・カード | ANAグループの利用で通常の2倍 | ANAグループの利用で通常の1.5倍 | 2,000ポイント | 1,500ポイント | 500ポイント |

| セゾンゴールド・アメリカン・エキスプレス・カード | セゾンパール・アメリカン・エキスプレス・カード | 国内の利用で通常の1.5倍 | なし | 150ポイント | 100ポイント | 50ポイント |

| 楽天プレミアムカード | 楽天カード | 楽天市場で5倍 | 楽天市場で3倍 | 5,000ポイント | 3,000ポイント | 2,000ポイント |

| ビューゴールドプラスカード | 「ビュー・スイカ」カード | モバイルSuicaで切符を購入すると最大10%還元 | モバイルSuicaで切符を購入すると最大5%還元 | 10,000ポイント | 5,000ポイント | 5,000ポイント |

| au PAYゴールドカード | au PAY カード | au携帯料金の支払いで最大11%還元 | なし | 11,000ポイント | 1,000ポイント | 10,000ポイント |

| dカード GOLD | dカード | ドコモの携帯料金を支払うと最大10%還元 | なし | 10,000ポイント | 1,000ポイント | 9,000ポイント |

なかでもau PAYゴールドカードは一般カードに比べて、10,000ポイントも多く獲得できます。

ゴールドカードのみポイントアップを実施しているケースも多く、一般カードよりも効率よくポイントを貯めることが可能です。

さらにゴールドカードはボーナスポイント制度を取り入れているケースが多く、利用金額に応じて追加でポイントをもらえる場合があります。

利用金額に応じてボーナスポイントがもらえるカードもある

ポイントアップに注力しているゴールドカードなら、年間の利用金額に応じてボーナスポイントをもらうことが可能です。

ボーナスポイントをもらえるゴールドカードと獲得できるポイント数は、以下にまとめましたので参考にしてください。

| ゴールドカード | ボーナスポイントをもらう条件 | 獲得できるポイント数 |

|---|---|---|

| 三井住友カード ゴールド(NL) | 年間100万円以上利用 | 10,000ポイント |

| 三井住友カード ゴールド | 月間5万円以上利用 | 100ポイント+以降5万円ごとに200ポイント |

| ビューゴールドプラスカード | 年間150万円以上利用 | 年間利用累計金額に応じて最大12,000ポイント |

買い物利用に特化した三井住友カード ゴールド(NL)は、年間100万円以上利用すると10,000ポイントがもらえます。

ゴールドカードによってもらえるポイント数は異なりますが、どのカードを利用しても効率よく貯められるのは魅力です。

一般カードでは利用金額に応じたポイント数しかもらえないため、カードを頻繁に利用する人がゴールドカードを発行しないのは損だと言っても過言ではありません。

ステータス性が高いから会食やビジネスの場で利用すると信用度が上がる

ゴールドカードはステータス性が高いので、会食や接待時にカードを利用すると相手からの信用度が上がる利点があります。

ゴールドカードのステータス性が高い理由として挙げられるのは、一般カードに比べて与信枠が大きく、審査が厳しい点です。

クレジットカード会社は与信審査で支払い能力やクレジットヒストリーを確認することが割賦販売法で義務付けられており、与信枠の大きさに応じて審査の基準を変えています。

クレジット業者に対し、指定信用情報機関を利用した支払能力調査を義務づけるとともに、支払い能力を超える与信を禁止。

引用元:クレジット契約の新ルール~改正割賦販売法~-政府広報オンライン

つまりゴールドカードを所有している人は、厳しい審査も通過できるほど社会的信用が高い印象を持ってもらえるということです。

クレジットカードは意外と見られているケースが多いので、接待やデートなどの大事な日はゴールドカードを所有しておくのがよいでしょう。

クレジットカードは意外と見られる!恥ずかしくないランクのカードが最適

クレジットカードのランクは意外とチェックされていることから、気にしておかないとカード支払いの際に自分だけ一般カードを出して恥ずかしい思いをする可能性があります。

実際にセゾンカードがおこなった意識調査レポートによると、アンケート回答者のうち82%の人がクレジットカードのランクをチェックしたことがあると回答しています。

「食事や買い物などの会計の場で、他の人のクレジットカードのランクをチェックしたことはありますか?」と質問したところ、82%が「ある」と回答。8割以上の人が、他人のクレジットカードのランクを気にした経験があるようです。

引用元:クレジットカードに関する意識調査レポート-セゾンカード

ゴールドカードを所有しておけば、カードのランクをチェックされても恥ずかしい思いをしなくて済むでしょう。

ただし、チェックされるからといって券面のかっこよさだけでゴールドカードを発行してしまうと優待や付帯保険がライフスタイルに合わず、お得に利用できない可能性が高くなります。

ゴールドカードを発行する際はお得に利用するためにも、自分のライフスタイルに合った優待や保険が付帯しているカードを選ぶことをおすすめします。

利用限度額が平均50〜300万円だから高額の買い物にも利用できる

ゴールドカードは利用限度額が平均50〜300万円なので、高額の商品を購入できる利点があります。

一般カードでも100万円まで利用可能額を増額できますが、利用実績を積むために少なくとも2〜3年以上カードを利用する必要があり、面倒なのが難点です。

一方でゴールドカードは最初から100万円以上利用できる可能性があり、カードが届いてすぐに高額の決済ができます。

即日発行できるクレジットカードなら、申し込んだその日のうちに高額の買い物をすることも可能です。

他にも利用可能額が高いと上限に達してカードが利用停止になるリスクが低く、限度額を気にせずに買い物を楽しめます。

決済でカードが使えず、恥ずかしい思いをしなくて済むのは嬉しいポイントです。

一般カードより付帯保険が豊富で万が一に備えられる

ゴールドカードは一般カードに比べて付帯保険が豊富で、万が一の際に備えられる利点があります。

実際にJCBゴールドとJCB CARD Wで付帯保険を比較した結果は、以下のとおりです。

| 付帯保険 | JCBゴールド | JCB CARD W | |

|---|---|---|---|

| 旅行傷害保険 | 海外 | 最高1億円 (※利用付帯) |

最高2,000万 (※利用付帯) |

| 国内 | 最高5,000万円 (※利用付帯) |

ー | |

| ショッピング保険 | 海外 | 年間最高500万円 (1事故につき自己負担額3,000円) |

最高100万円 |

| 国内 | 年間最高500万円 (1事故につき自己負担額3,000円) |

ー | |

| 国内・海外航空機遅延保険 | 乗継遅延費用保険金 | 2万円限度 | ー |

| 出航遅延費用等保険金 | 2万円限度 | ー | |

| 寄託手荷物遅延費用保険金 | 2万円限度 | ー | |

| 寄託手荷物紛失費用保険金 | 4万円限度 | ー | |

比較すると、JCB CARD Wに比べてJCBゴールドのほうが付帯保険の種類が豊富なうえに補償金額が高い旨がわかります。

国内・海外航空機遅延保険はゴールドカードのみに付帯している保険で、飛行機の欠便や遅延があった際に滞在費を補償してもらうことが可能です。

他にもゴールドカードによっては以下のような保険が付帯しているケースがあり、普段のちょっとしたトラブルにも対応できます。

- スマホの修理代金を補償してもらえるスマホ保険

- 商品の返品を受け付けていない場合に払い戻してもらえるリターン・プロテクション

- 旅行やコンサートのキャンセル料を補償してもらえるキャンセル・プロテクション

- シートベルト着用時の事故を補償してもらえるシートベルト傷害保険など

もちろん保険料はクレジットカード会社に負担してもらえることから、無料で補償を受けられるのは嬉しいポイントです。

無料の空港ラウンジで搭乗前の待ち時間を快適に過ごせる

ゴールドカードでは、優待のひとつとして空港ラウンジを無料で利用できるサービスが提供されています。

空港ラウンジとは、搭乗前の待ち時間を快適に過ごせるように各空港が設置している待合室のことです。

ラウンジ内にはソファやテーブルが設置されており、ドリンクや食事が提供されていたり充電器を貸し出してもらえたりなどのサービスを受けられます。

ゴールドカードごとに提携しているラウンジは異なりますが、国内の主要空港に設置されているラウンジならほとんどのカードで利用することが可能です。

ゴールドカードで利用できる国内の空港ラウンジについて詳しく知りたい人は、以下のボックスをクリックすると内容を確認できます。

国内の主要空港に設置されている空港ラウンジと利用できるサービス一覧

| 空港 | 空港ラウンジ | ドリンクサービス | アルコールの提供 | 充電器の貸し出し | PCの貸し出し | 無料Wi-Fi | |

|---|---|---|---|---|---|---|---|

| 北海道 | 新千歳空港 | スーパーラウンジ | ◯ | ◯ | ◯ | △(iPad有) | ◯ |

| ノースラウンジ | ◯ | ◯ | × | × | ◯ | ||

| 関東 | 成田国際空港 | IASS EXECUTIVE LOUNGE 1 | ◯ | ◯ | × | × | ◯ |

| IASS EXECUTIVE LOUNGE 2 | ◯ | ◯ | × | × | ◯ | ||

| 羽田空港 | POWER LOUNGE CENTRAL | ◯ | × | × | × | ◯ | |

| POWER LOUNGE NORTH | ◯ | × | × | × | ◯ | ||

| POWER LOUNGE SOUTH | ◯ | × | × | × | ◯ | ||

| エアポートラウンジ(南) | ◯ | × | × | × | ◯ | ||

| SKY LOUNGE | ◯ | ◯ | × | ◯ | ◯ | ||

| SKY LOUNGE SOUTH | ◯ | ◯ | × | ◯ | ◯ | ||

| 中部 | 中部国際空港セントレア | プレミアムラウンジ セントレア | ◯ | ◯ | ◯ | × | ◯ |

| 関西 | 大阪国際空港 | ラウンジオーサカ | ◯ | ◯ | × | ◯ | × |

| 関西国際空港 | カードメンバーズラウンジ 「六甲」 | ◯ | ◯ | × | × | ◯ | |

| カードメンバーズラウンジ 「アネックス六甲」 | ◯ | ◯ | × | × | ◯ | ||

| カードメンバーズラウンジ 「金剛」 | ◯ | ◯ | × | × | ◯ | ||

| KIXエアポート カフェラウンジ NODOKA | ◯ | ◯ | ◯ | ◯ | ◯ | ||

| 九州、沖縄 | 福岡空港 | ラウンジTIME/ノース | ◯ | ◯ | ◯ | × | ◯ |

| ラウンジTIMEインターナショナル | ◯ | ◯ | × | × | ◯ | ||

| 那覇空港 | ラウンジ華~hana~ | ◯ | ◯ | × | ◯ | ◯ | |

海外によく出かける人は上記の空港を利用する人も多いと思いますので、無料で空港ラウンジを使えるのは嬉しいポイントです。

管理人は中部国際空港のプレミアムラウンジ セントレアを何度か利用していますが、アルコールが無料で飲み放題になることからお得感が強い印象を持ちました。

様々なサービスを受けられるラウンジを無料で利用できるのは、ゴールドカードの特権でしょう。

ゴールドカードのよくある質問を初めて発行する人向けに解説

ゴールドカードを初めて発行するなら、事前に特徴や基本的なスペックを知っておく必要があります。

ゴールドカードのなかには年会費が発生するにも関わらず、スペックが一般カードと変わらないカードがあるからです。

実際にJCBの調査によると5.2%の人がゴールドカードだからカードを利用していると回答していますが、なんとなく保有しているだけでは年会費のお金が無駄になってしまいます。

| ポイントやマイルが貯めやすいから | 51.3% |

|---|---|

| 入会金・年会費が他社と比較して安いから | 37.7% |

| 日常的に利用している銀行・郵貯などの口座を利用できる | 16.6% |

| ポイント交換商品が良いから | 13.0% |

| 自分のよく利用するお店で割引などのサービスがあるから | 11.4% |

| 会員専用ページが使いやすいから | 8.4% |

| このカードしか持っていないから | 8.4% |

| 国内のサポート体制がしっかりとしているから | 7.3% |

| 各種補償・保険が充実しているから | 6.8% |

| スマホ決済に登録できるから | 6.4% |

| 各種懸賞などのキャンペーンが充実しているから | 5.7% |

| 利用限度額が高いから | 5.5% |

| ゴールドカード・プラチナカードだから | 5.2% |

| 海外のサポート体制がしっかりとしているから | 2.7% |

| カードのデザインが気に入っているから | 2.5% |

引用元:クレジットカードに関する総合調査-株式会社ジェーシービー

ゴールドカードの恩恵を受けてお得なキャッシュレスライフを送るためにも、特徴やスペックを事前に把握しておきましょう。

初めてゴールドカードを発行する人のためによくある質問と回答を以下にまとめましたので、参考にしてください。

- ゴールドカードを発行するための条件はありますか?

-

成人していて安定した収入がある人なら、誰でも発行できる可能性があります。

低収入者でもクレジットヒストリーが綺麗であれば審査に通過するのも難しくないので、一度申し込んでみるのが最適です。 - 一般カードと比べて審査は厳しいですか?

-

ゴールドカードは与信枠が大きく、一般カードに比べると厳しい実情があります。

クレジットカードの支払いに一度でも遅れたことがある人は審査に通らない可能性があるので、一般カードを利用してみてはいかがでしょうか。 - 発行するために必要な年収はどれくらいですか?

-

年収200万円あれば、ゴールドカードを発行することができます。

ただし年収が低い人はクレジットヒストリーを厳しく確認されるため、支払いに遅れがないように注意しておくのが重要です。 - 20代〜30代の若年層におすすめのゴールドカードはありますか?

-

三井住友カード ゴールド(NL)は年会費が税込5,500円と安いうえに、年間累計利用金額が100万円以上で永年無料になるため出費を抑えたい若年層におすすめです。*

ネットショッピングをよく利用するなら、楽天市場でポイントが効率よく貯まる楽天プレミアムカードを選ぶのもよいでしょう。 - 40代〜50代に最適なゴールドカードはどれですか?

-

40代〜50代ならステータス性が高く、豊富な優待を受けられるアメリカン・エキスプレス・ゴールド・カードが最適です。

海外に出かける機会が少ない人は、国内の優待が豊富に受けられるJCBゴールドも視野に入れてみてはいかがでしょうか。 - ゴールドカードでも即日発行は可能ですか?

-

三井住友カード ゴールド(NL)なら、最短10秒でデジタルカードを発行できます。*

ただしプラスチックカードは即日で受け取れませんので、郵送で届くのを待つ必要があります。

プラスチックカードがすぐに欲しい人は、JCBゴールドを選択すると最短翌日でカードを受け取ることが可能です。

ただし平日14時までに申し込まないと翌々日の受け取りになるため、午前中には申し込みを完了させておきましょう。 - 年会費はどのくらいかかりますか?

-

ゴールドカードによりますが、10,000円前後に設定しているカードがほとんどです。

一方でアメリカン・エキスプレスのようなプロパーカードは20,000〜30,000円に設定されているため、他社よりも高額のお金がかかることは念頭に置いておきましょう。

ゴールドカードは年会費がかかるものの、豊富な優待や高還元などの利点が多く、発行して損がないカードです。

高級レストランやホテルの割引など、豊富な優待でお得な生活を送れること間違いなしですので、ゴールドカードを発行して普段よりも豪華な体験を費用を抑えて楽しんでみてはいかがでしょうか。

注釈

※即時発行ができない場合があります。

※年間100万円のご利用で翌年以降の年会費永年無料

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。